Am Anfang war das R. Man dachte, es gäbe nur diesen einen Zinssatz auf dem gesamten Markt und alles war gut. Viele Jahre und eine große Finanzkrise später weiß man, dass solch eine vereinfachte Sichtweise nicht ausreicht. Heute unterscheidet man Swap-Sätze nach deren Laufzeit, Tenor, Besicherung und inzwischen sogar deren Clearing-Haus. Aber was bedeutet das?

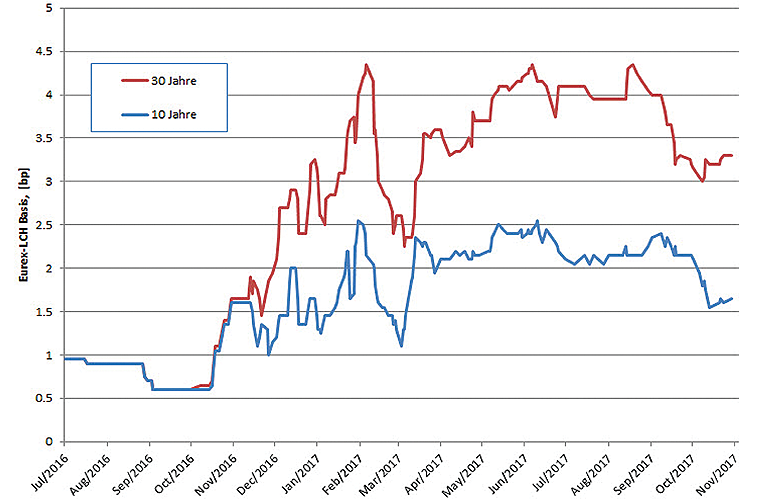

Ein Swap Dealer hat 2017 für denselben 30-jährigen Payer bzw. Receiver Swap einen bis zu 4,4 Basispunkte höheren Festzins angeboten bzw. verlangt, wenn dieser über Eurex anstatt LCH abgewickelt wurde (siehe Abbildung). Dieser Unterschied in Swap-Sätzen nach Clearing-Haus ist als CCP-Basis (Central Counterparty) bekannt geworden. Obwohl man ein Dutzend plausibel klingende Gründe für die Existenz der Eurex-LCH-Basis auflisten kann, nennen die meisten Händler die Einseitigkeit der Eurex-Positionen und mangelnde Liquidität als Haupttreiber. Man sagt, dass die meisten clearingpflichtigen Institutionen bei Eurex netto Festzinszahler sind. Das bedeutet im Umkehrschluss, dass die größten Swap-Dealer eine beträchtliche Festzinsempfänger-Position aufgebaut haben und die Hedge-Kontrahenten, die den Festzins abnehmen könnten, bei LCH suchen müssen. Ein Dealer muss also für einen bei Eurex gekauften Receiver Swap eine Initial Margin bei Eurex und gleichzeitig eine Initial Margin für einen Gegen-swap bei LCH posten. Um die Finanzierungskosten für die doppelte Initial Margin zu decken, verlangt der Dealer im Vergleich zum LCH-Niveau daher die höhere Rate im Eurex Swap. Sollte er andererseits einen Festzinsabnehmer bei Eurex finden, würde er seine existierende Festzinsempfängerposition abbauen und damit die Initial Margin senken. Er wäre also bereit, in einem Eurex Swap auch einen etwas höheren Zinssatz als den von LCH zu zahlen.

Die mangelnde Liquidität bei Eurex trägt auch zur Eurex-LCH-Basis bei. Verglichen mit LCH ist Eurex mindestens eine Größenordnung kleiner. Da die Größten ohnehin eine ordentliche Receiver-Position angehäuft haben, möchten sie diese ungern noch größer machen. Denn im Gegensatz zu LCH wird es bei Eurex z.B. bei einem Portfolioverkauf sehr wenige Interessenten geben. Obwohl der Eurex-LCH-Spread mindestens seit einem Jahr präsent ist, wurde er in den meisten mittelgroßen Instituten, die mit Eurex clearen, außerhalb des Handelsraumes ignoriert. Man benutzte einfach „die Swap-Raten aus Bloomberg“, ohne groß nachzudenken, dass es sich dabei um ein LCH-gecleartes Geschäft handelt. Schließlich konnte man immer gerechterweise mit fehlender Marktpraxis, nicht belastbaren Marktdaten sowie der Tatsache argumentieren, dass Eurex selbst in eigenen Bewertungen für die Variation Margin nachweislich die Basis zu LCH ignoriert.

Das Blatt hat sich allerdings gewendet. Inzwischen gibt es direkte Live-Tickdaten für die Eurex-LCH-Basis von drei Brokern: ICAP, Tradition und BGC. Und auch unter klassischen Bloomberg-Tickets kann man neben herkömmlichen LCH-Quotierungen für Swap-Sätze auch Eurex-Swap-Raten finden, etwa von ICAP. Schlussendlich hat die Eurex Clearing AG angekündigt, wegen der liquide gewordenen Preise ab 18.12.17 die MtM-Kalkulation anhand Eurex-spezifischer Swapkurven vorzunehmen. Wer dabei an die Definition von IFRS Fair Value denkt, merkt schnell, dass hierbei von einem Level 1 gesprochen werden kann, womit jeder, der mit Eurex abwickelt und die Derivate zum Fair Value führt, das entsprechende Portfolio mit Eurex-Kurven bewerten sollte. Die Anpassung der Bewertung ist dabei noch die leichteste Aufgabe. Viel aufwendiger wird es, die CCP-Basis als einen vollwertigen, mit der Tenor-Basis gleichgestellten, Risikofaktor in Downstream-Prozesse (GnV-Erklärung, CVA, VaR etc.) einzubauen. Dabei wird man mit ganz unerwarteten Fragen konfrontiert: ASW-Spread, aber über welche Kurve? Abzinsen mit LCH oder Eurex EONIA? LCH- oder Eurex-Kurven für ein bilateral gecleartes Portfolio? Und was ist eigentlich EURIBOR Forward? Es bleibt spannend im „Plain Vanilla“-Geschäft.