Die Integration von innovativen Fintech-Funktionen sind derzeit die Leuchttürme in den kundenorientierten Digitalprojekten, aber als punktuelle und leicht kopierbare Lösungen eignen sie sich letztlich nur als taktisches Mittel. Einen Vorsprung erreichen Banken im Rahmen der Digitalisierung erst, wenn sie selbst Innovationen produzieren. Dabei treffen gewachsene Strukturen auf Agilitätserfordernisse, monolithische Systeme auf flexible Plattformen und proprietäre Backends auf den Wunsch nach Offenheit gegenüber Drittanbietern und Partnern. Für den schrittweisen Einstieg in neue Strukturen und innovationsfreundliche Umgebungen ist der Aufbau eines Innovations-Hubs der logische erste Schritt, wie etwa die Digitalfabrik der Deutschen Bank.

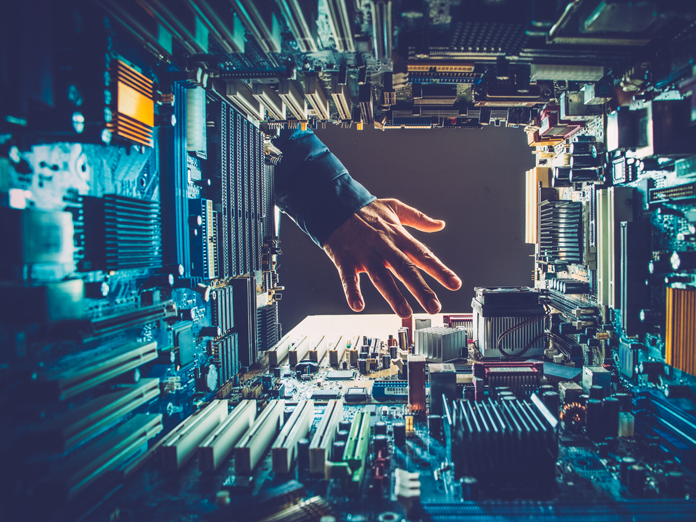

Elementarer Bestandteil eines Innovations-Hubs ist sein technologisches Rückgrat. Es vernetzt die Bank mit den Funktionen der Fintechs, bindet die eigenen Schlüsselsysteme an und stellt sämtliche Module als Startpunkt für neue Projekte und Lösungen zur Verfügung. Innovationen der Fintechs befeuern damit die verschiedensten neuen Prozesse und Anwendungen für den Kunden. Von der komfortablen Multibanking-App mit Konto- und Finanzanalysen zur Premiumanwendung mit Depot-Aggregation und automatisierten Optimierungs-Algorithmen bis hin zu Finanz-Cockpits für Firmenkunden mit integrierten FiBu-Funktionen. Die heutige Technologie zur standardisierten Bereitstellung der Einzelfunktionen und ihre Einbindung in neue Prozesse erfolgt mit API-Plattformen. In API-Plattformen werden Fintech-Hubs, bestehend aus einer Vielzahl von Partner-APIs und internen Backend-Schnittstellen, organisiert und in neue Projekte oder Lösungen eingebunden.

Definition durchgängiger Anwendungsprozesse

Dazu gehören als erstes die Transformationsmechanismen, mit denen die im Originalzustand oft technologisch sehr heterogenen APIs aufbereitet werden. Alternativ können auch individuelle APIs auf Basis der internen Backends bereitgestellt und etwa zur Implementierung der PSD2 genutzt werden. Dies ist die Grundlage, um APIs regelbasiert miteinander kombinieren zu können, um beispielsweise die Datenqualität einer Multibanking-Anwendung zu steigern, indem man Kontozugriffe kontextsensitiv von der einen oder der anderen am besten geeigneten Multibanking-Engine bezieht. Schließlich lassen sich durchgängige Anwendungsprozesse mit den APIs der Plattform definieren – z.B. ein Privatkredit, der mit einer Fintech-API zur Video-Legitimierung startet, dann den Kontozugriff per API vornimmt, gefolgt von Auswertung, Scoring, Rating und digitalem Abschluss. Entsprechende Querschnittsfunktionen gewährleisten dabei übergreifend die Sicherheit und Qualität der API-Zugriffe.

Leuchtturm-Funktion des Fintech-Markts

API-Plattformen ermöglichen die Implementierung digitaler Lösungen in kürzeren Zyklen und mit höherer Effizienz. Die vorkonfigurierte Anbindung der führenden Fintech-APIs sowie bankfachliche Anwendungsmodelle stellen dabei die schnelle Nutzbarkeit der Plattform in Bankenprojekten sicher. Ausgebaut zu einem Innovations-Hub ermöglichen sie es der Bank, die Leuchtturm-Funktionen aus dem Fintech-Markt als Startpunkt zu nutzen, um selbst kreative Lösungen zu entwickeln. Damit kann die Bank wieder zum Motor der digitalen Innovationen werden.