Werfen wir zunächst einen Blick auf die menschliche Komponente der betrügerischen Handlung. Donald Ray Cressey war ein US-amerikanischer Soziologe und Kriminologe. Zu Beginn seiner Laufbahn sah er sich jedoch mehr als Sozialpsychologe, der kriminelle Handlungen aus der Sicht der Verhaltenstheorie betrachtete. Im Jahre 1950 veröffentlichte Cressey sein Buch „Other People‘s Money“.

Faktor Mensch

Er untersuchte die Fälle von 503 männlichen Insassen in drei verschiedenen Gefängnissen, die aufgrund irgendeiner Form von Unterschlagung verurteilt worden waren. Er selektierte dann die Fälle, die durch den Missbrauch einer Vertrauensposition entstanden waren, und erhielt 133 Fälle.

Sein Ziel war es, die Motivation aller Täter zu erfassen und diese durch eine Hypothese zu begründen. Nach mehreren Ansätzen gelangte er zu dem Ansatz: „Vertrauenspersonen, die mit finanziellen Sachverhalten betraut sind, werden dann das in sie gesetzte Vertrauen missbrauchen, wenn sie erkennen, dass sie ein finanzielles Problem haben, das sie selbst nicht lösen können, sie aber erkennen, dass dieses Problem durch einen Vertrauensmissbrauch gelöst werden könnte.“

Dieses sogenannte „non-shareable problem“ existiert genau dann, wenn das finanzielle Problem nicht mit Hilfe von anderen gelöst werden kann, da der Täter Angst hat, dass er seinen gesellschaftlichen Status oder den Respekt vor anderen Personen verlieren könnte.

Fraud Triangle

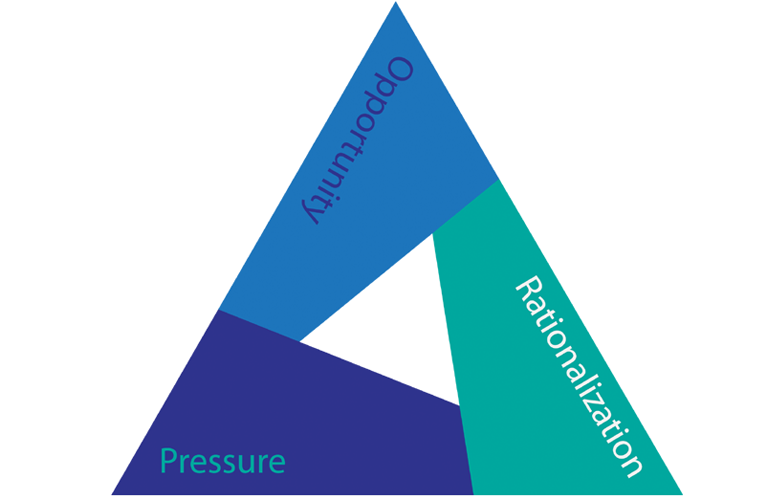

Diese Hypothese bewahrheitete sich ebenfalls für die 200 von Edwin H. Sutherland gesammelten unveröffentlichten Fälle und führte Cressey dann zum sogenannten „fraud triangle“, mit Hilfe dessen er erläuterte, welche Voraussetzungen für Betrug im berufsbezogenen Umfeld – dies wird auch „white-collar crime“ genannt – vorhanden sein müssen. Die drei begünstigenden Voraussetzungen für Betrug im berufsbezogenen Umfeld werden wie folgt dargestellt:

• Gelegenheit: Fehlende oder ineffektive Kontrolle, die Kenntnis des Täters von Sicherheitslücken.

• Motivation: Es muss einen Anreiz für die Tat geben, sie muss sich lohnen.

• Rechtfertigung: Der Täter muss die Tat nachträglich vor sich selbst rechtfertigen können.

Natürlich bedeutet dies nicht, dass im Falle des Vorhandenseins dieser drei Bedingungen automatisch betrügerische Handlungen stattfinden. Vielmehr sind dies starke Anzeichen dafür, dass ein Betrug mit hoher Wahrscheinlichkeit stattfinden könnte.

Kritik

Über Jahre hinweg galt dieses „fraud triangle“ als Credo, warum Menschen dolose Handlungen durchführen. Kritikpunkte in der neueren Forschung beziehen sich jedoch darauf, dass sich Cresseys Untersuchung nur auf Menschen bezog, die bereits in einer Organisation beschäftigt waren, und diejenigen, die die drei oben genannten Voraussetzungen erfüllten.

Er schloss explizit die Täter aus, die nur eine Tätigkeit aufgenommen hatten, um einen Betrug zu begehen, oder andere, die auch schon in der Vergangenheit betrügerische Tätigkeiten durchgeführt hatten.

Im Fokus der Untersuchung von Cressey lagen also nur diese Betrüger, die nicht schon zum Zeitpunkt des Eintritts in die Organisation eine betrügerische Tätigkeit geplant hatten.

Heute

Heute weiß man, dass es auch Charaktere gibt, die bereits bei ihrer Einstellung Betrug planen. Dies mag für die Länder gelten, die sowohl andere Kündigungsschutzgesetze als auch ein anderes Arbeitsrecht als wir in Europa haben. Es ist hier prinzipiell jedoch nicht auszuschließen. Ebenso weiß man aus neueren, weltweit bekannten Finanzskandalen, dass Menschen Betrug begehen bzw. begangen haben, die nicht unmittelbar unter einem persönlichen finanziellen Druck standen.

Zusammenfassend kann man sagen, dass das „fraud triangle“ ein Werkzeug ist, um „potentiellen“ Betrug zu erläutern. Es erklärt aber nicht, weshalb beispielsweise neu eingestellte Mitarbeiter ein Unternehmen betrügen wollen. Ebenso gibt es auch Fälle, in denen es Mitarbeitern einfach Spaß macht, zu betrügen, sozusagen den „Kick“ zu erleben, „einfach das System zu schlagen“.