Das Silicon Valley wird immer wieder mit neuen technologischen “Buzzwords” überflutet. Eines davon ist in den letzten Jahren immer häufiger aufgetaucht: Stream Processing, also eine software-basierte Möglichkeit, die es erlaubt massive Ströme von Ereignisdaten im Herzen großer Internet-Unternehmen in Echtzeit zu transportieren, zu verarbeiten und darauf zu reagieren. Es überrascht nicht wirklich, dass ein Unternehmen wie Netflix – das für 37 Prozent des nachgelagerten Internet-Verkehrs in den USA verantwortlich ist – an Technologien interessiert ist, die Daten in Bewegung zu verarbeiten. Mehr überrascht die Akzeptanz in traditionellen Märkten wie dem Finanzsektor – vor allem weil dort nicht täglich, wie bei Technologiekonzernen, Billionen von Events erzeugt werden. Tatsächlich zeigt diese Entwicklung, dass Unternehmen die Funktion ihrer IT neu definieren. So wie das Internet verändert hat, wie Menschen miteinander verbunden sind, so revolutionieren heute Anwendungen und Applikationen die Art und Weise, wie große Unternehmen arbeiten, interagieren und, was am wichtigsten ist, Daten austauschen.

Die digitale Kundenerfahrung

Jedes Mal wenn ein Kunde eine Überweisung tätigt, Bargeld abhebt, Aktien kauft oder verkauft oder aus anderen Gründen mit seiner Bank interagiert, löst diese Aktion oder dieses Ereignis eine Reihe von Aktivitäten aus: Konten werden aktualisiert, Buchungen werden aufgenommen, es wird eine Betrugsprüfung durchgeführt, das Risiko wird neu berechnet und Abwicklungsprozesse werden eingeleitet. Der Wert dieser Ereignisse ist für die Bank also in dem Moment am höchsten, in dem sie passieren und sobald eine breite Palette von Operationen auf einmal stattfinden muss. Wenn diese Ereignisse (wir nennen sie von nun an Events) vollständig und unmittelbar im Unternehmen verfügbar sind, kann umfassender auf Veränderungen reagiert werden und Innovationen leichter umgesetzt werden. Wie genau das möglich ist, sehen wir uns gleich an.

Die meisten Fintech-Start-ups haben schnell die Relevanz eines event-orientierten Ansatzes erkannt. Als Beispiel sei hier die in Großbritannien ansässige, junge Bank Monzo genannt, die sich stark auf ein mobiles, ganzheitliches Benutzererlebnis konzentriert. Wenn Kunden mit ihrer Monzo-Karte einkaufen, werden sie über die mobile App über die Transaktion informiert, oft noch bevor der Beleg an der Kasse ausgedruckt wurde. Die Informationen beinhaltet unter anderem Angaben darüber, wie viel ausgegeben wurde und wo. Außerdem führt die Bank eine Echtzeit-Kategorisierung der Einkäufe durch, so dass die Benutzer wissen, wofür sie ihr Geld ausgeben, und die zugehörige mobile Benachrichtigung enthält sogar ein passendes Emoji: eine Kaffeetasse für Starbucks, ein T-Shirt für Kleidung usw.

Ein Zyniker mag dies als “nettes Gimmick” belächeln, aber das blühende digitale Ökosystem von Monzo spiegelt eher eine erhebliche Verschiebung der Kundenbedürfnisse wider. Kunden fahren nicht mehr in eine Filiale und sprechen mit ihrem Kundenbetreuer. Stattdessen erwarten sie eine umfassende und dennoch persönliche digitale Erfahrung – eine, die ihnen das Gefühl gibt, mit ihren Finanzen in Kontakt zu stehen und mit einer Bank zusammenzuarbeiten, die weiß, was sie, der Kunde, tun.

Aber das Thema “ich kenne meinen Kunden” hört nicht bei der Erfassung des digitalen Fußabdrucks auf – es geht darum, sowohl auf den Fußabdruck als auch auf den Kunden in Echtzeit zu reagieren. Finanzdienstleistungsunternehmen wie Funding Circle und Monzo können dieses Level erreichen, weil sie Streaming-Technologien, wie sie auch von Netflix oder LinkedIn eingesetzt werden, für sich entdeckt und adaptiert haben. Funding Circle nutzt Stream-Processing-Tools, um, wie sie es selbst sagen, “die Datenbank von innen nach außen zu drehen“ – eine Metapher, die veranschaulicht, wie die Technologie es ihnen ermöglicht, Event-Ströme auf dem Weg durch die Organisation zu manipulieren. Im Fall von Monzo wird das Event der Bezahlung in einer Streaming-Plattform gespeichert sobald eine Zahlung erfasst und der Saldo aktualisiert wird. Gleichzeitig werden diese Events (sowie alle eventuell vorangehenden) in eine Vielzahl separater IT-Dienste verschoben: Kategorisierung, Betrugserkennung, Benachrichtigung, Art der Ausgabe und natürlich die Identifizierung des richtigen und wichtigen Emojis.

Aber bei der Stream-Verarbeitung von Geschäfts-Events geht es nicht nur darum, dass man plötzlich Kaffeetassen-GIFs & Emojis im richtigen Kontext nutzen und somit neue Benutzererfahrungen schaffen kann. Auch traditionelle Institutionen wie ING, Royal Bank of Canada (RBC) und Nordea haben den Wechsel zu Streaming-Systemen vollzogen, und das aus teilweise ganz anderen Gründen. Was ihren Ansatz interessant macht, ist deren Interpretation des Event-Streams, nicht als ein abstraktes Stück technologischer Infrastruktur, sondern eher als Mechanismus zur Modellierung des Geschäfts selbst. Alle Finanzinstitutionen haben einen intrinsischen Strom, der von realen Ereignissen unterbrochen wird, sei es die Bearbeitung eines Hypothekenantrags, eine Zahlung oder die Abwicklung eines Zinssatz-Swaps. Wenn dieses Business nicht mehr als eine Reihe von alleinstehenden Anwendungen und Silos gesehen wird, sondern als sich stetig verändernder Fluss von business-relevanten Events, können effizientere und reaktionsfähigere IT-Services geschaffen werden. Diese schaffen ein realitätsnahes Gesamtbild des Geschäftsalltags und können vor allem direkt auf Änderungen darin reagieren.

Als MiFID-II eingeführt wurde, was von den Institutionen verlangt, Handelsaktivitäten innerhalb einer Minute nach der Ausführung zu melden, stellte dies einen nützlichen Lackmustest dar. Dies war für viele Banken aufgrund ihrer siloartigen, fragmentierten und batch-orientierten IT-Systeme bekanntermaßen schwierig einzuhalten. Aber für die Banken, die bereits Echtzeit-Event-Ströme implementiert und über alle ihre produktorientierten Silos hinweg ausgelotet hatten, war die Aufgabe wesentlich einfacher.

Von Data Warehousing hin zum Event Streaming

Streaming-Technologien verändern nicht nur, wie Unternehmen intern kommunizieren, sondern auch, wie Daten gespeichert und ausgetauscht werden. Heutige Streaming-Systeme haben mit verteilten Datenbanken ebenso viel Gemeinsamkeiten wie mit traditionellen Messaging-Systemen – sie speichern Daten über lange Zeiträume hinweg, unterstützen Streaming-SQL-Abfragen und sind fast unbegrenzt skalierbar, was sie zu einer völlig neuen Kategorie in der Technologie macht.

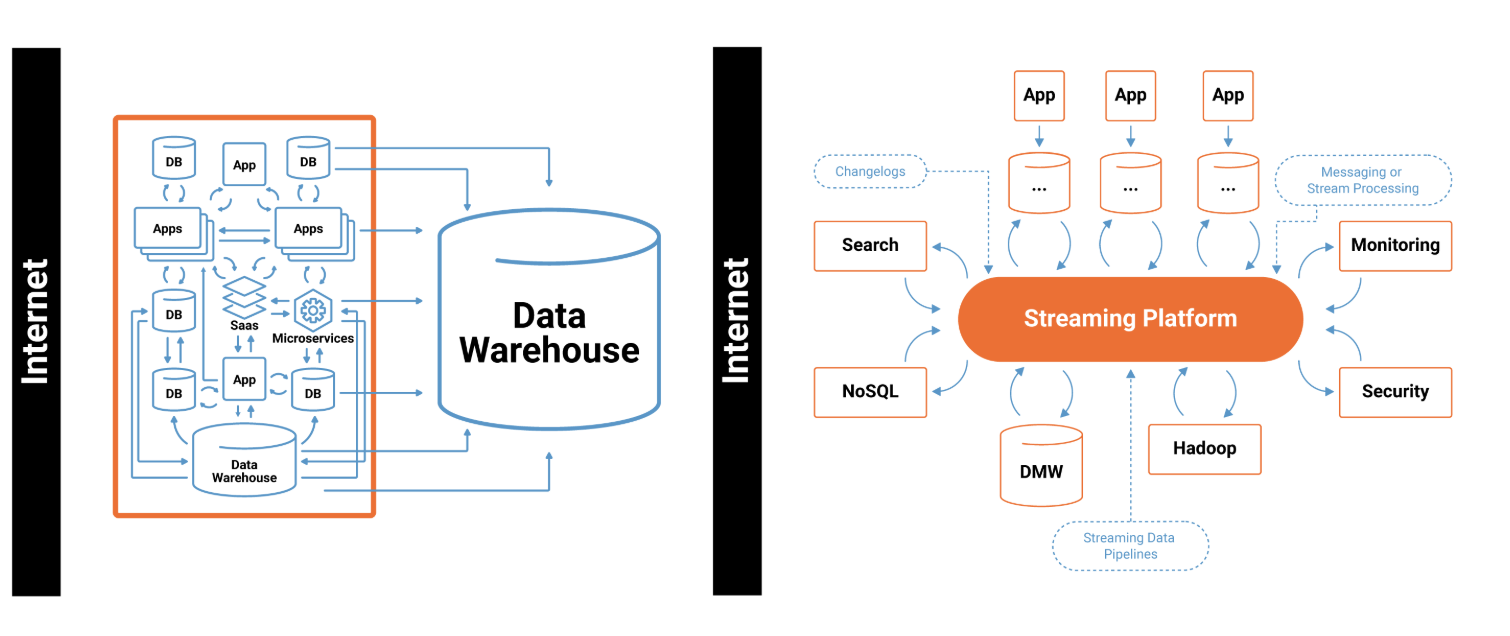

Diese Neuerungen im Bereich der Datenverarbeitungstechnologie, reiht sich ein in eine Abfolge von Änderungen bei Banken und Finanzdienstleistern, wobei jede Einzelne ein Problem korrigiert, das von der letzten hinterlassen wurde. Data Warehousing ermöglichte es Unternehmen, aus einer Vielzahl von Datenbanken, die über das gesamte Unternehmen verstreut sind, eine einzige, zusammenhängende, qualitativ hochwertige Ansicht zu erstellen. Big Data verfeinerte diesen Ansatz, aber die Implementierungsmuster blieben im Großen und Ganzen gleich: große semi-statische Datenspeicher, die im Heck des Unternehmens positioniert sind und täglich oder monatlich gecrawlt werden, um Management- oder analytische Erkenntnisse zu gewinnen.

Während dies für periodische Berichte ausreichend ist, spielen Daten in der modernen Bank mittlerweile eine erheblich wichtigere Rolle. Finanzunternehmen verwenden heute Machine-Learning-Modelle, um Entscheidungen auf der Grundlage von Daten aus verschiedenen Bereichen des Unternehmens automatisiert treffen zu können. Darauf basierend werden außerdem neue Anwendungen und Microservices geschaffen, die unternehmensweite Möglichkeiten der Zusammenarbeit bieten, indem sie Silos überspannen und Kundenerfahrungen vereinheitlichen. All diese Initiativen erfordern umfangreiche, qualitativ hochwertige Echtzeit-Datensätze, auch um die Zeit bis zur konkreten Umsetzung so kurz wie möglich zu halten.

Um dies alles zu ermöglichen, haben eine Reihe von großen und kleinen Finanzinstituten ihre unternehmensweiten Datensätze im Unternehmen neu positioniert und ihren Schwerpunkt verlagert: Der Fokus liegt nun nicht mehr auf der Sammlung aller Daten an einem Ort um einen möglichst hochwertigen Datensatz zu erhalten, sondern besteht darin, unternehmensweit allen Systemen alle notwendigen Daten zur Verfügung zu stellen. Für die Daten gilt nun das Prinzip vieler Skihütten: Effiziente Selbstbedienung.

In einigen großen Banken ist der Start eines neuen Projekts bereits so vereinfacht, dass man sich einfach in ein Portal einloggt, relevante Events wie Cashflows, Bücher oder Trades auswählt und diese in eine Anwendung oder Datenbank in der Private Cloud streamt. Dies funktioniert über Rechenzentren, Niederlassungen und in Zukunft auch über Cloud-Anbieter hinweg. Streaming-Systeme bieten nicht nur Echtzeit-Konnektivität, sondern auch eine einheitliche Datenbereitstellung, wodurch die Daten zu einer weltweit verfügbaren und skalierbaren Selbstbedienungsware werden.

Agilität aus den vorhandenen Ressourcen freisetzen

Dank Streaming können Banken wie ING oder RBC zwar flexibler sein und sofort auf ihre Kunden reagieren, aber ein vielfach größerer Nutzen ergibt sich aus dem Potenzial die bereits getätigten Investitionen anzupassen und weiterzuentwickeln.

Die IT-Kultur unterliegt einem steten Wandel, der in den letzten zwei Jahrzehnten agilere Ansätze für die Entwicklung und Bereitstellung von Software entstehen lies. Wasserfallprozesse, bei denen die Anforderungen vor Beginn der Softwareentwicklung festgelegt werden, wichen iterativeren Ansätzen, bei denen neue Software in kürzeren, oft wochenlangen Zyklen entwickelt wird, von wo aus sie sichtbar, testbar und für Feedback verfügbar ist. Diese Methoden sind vorteilhaft, weil sie den Begriff des Wertes weg von festen Zielen (d.h. Software die ABC kann, wird am Tag XYZ geliefert) hin zu Prozesszielen (d.h. einem Prozess, der Software inkrementell erstellt) entwickeln, so dass Kunden schnelles Feedback geben können und das Unternehmen das Endprodukt neu definieren und optimieren kann, wenn sich die Welt um sie herum ändert.

Diese Denkweise funktioniert in der Regel gut für individuelle Softwareprojekte, aber für die meisten etablierten Unternehmen – deren Technologieinvestitionen über Jahrzehnte hinweg getätigt in die Milliarden Dollar gehen – scheint es unmöglich, dieselbe Art von Agilität auf organisatorischer Ebene zu erreichen. In der Tat ist es viel wahrscheinlicher, dass die Vorstandsetagen von Banken und Finanzdienstleistern sich zu einer zusätzlichen neuen, glänzenden Software-Plattform hinreissen lassen, als sich auf weniger bonus-optimierte Schritte einzulassen, die erforderlich sind, um einen alternden Technologie-Stack schrittweise in die Zukunft zu bewegen.

Aber eines der größten Übel, mit dem die IT-Branche heute konfrontiert ist, besteht darin, die Fehlfunktion einer IT-Organisation auf „dysfunktionale Software“ zurückzuführen, während „dysfunktionale Daten“ weitaus häufiger das Problem sind.

Die besten Software Engineers stoßen an ihre Grenzen, wenn es ihre erste Amtshandlung zu Beginn eines neuen Projekts ist, eine ganze Reihe von Unternehmensdaten identifizieren, sammeln, importieren und übersetzen zu müssen. Die Chancen stehen gut, dass die Release-Pläne keinen großen Unterschied zu Wasserfall-Zeiten haben werden und ähnlich schmerzhaft werden – ganz zu schweigen von einer steigenden Wahrscheinlichkeit, dass diese Software Engineers sich auch selbst “weg migrieren”.

Unternehmen, die den Weg des Stream-Processings einschlagen, beobachten eine etwas andere Dynamik, da genau diese Event-Ströme, die benötigte Agilität erzeugen. Event-Streaming-Plattformen kommen mit Tools, die statische Datenbanken in Ströme von Events umwandeln. Daten, die tief im Inneren von Altsystemen versteckt sind, freischalten und sie direkt mit Anwendungen im gesamten Unternehmen verbinden. Für Unternehmen wie RBC bedeutete dies, Daten aus ihrem Mainframe herausziehen und sie jedem Projekt, das sie sowohl sofort als auch später benötigt, zur Verfügung stellen zu können. Die Erkenntnis ist einfach, aber essenziell: Wenn Daten jederzeit verfügbar sind, kann sich das Unternehmen jederzeit weiterentwickeln.

Für die etablierten Unternehmen, die aktuell um die Marktführerschaft kämpfen, bedeutet das, dass sie die Emporkömmlinge ihrer Branche nicht im eigenen Spiel schlagen müssen. Stattdessen sollten sie den Mehrwert darin sehen, dass ihnen viel mehr verborgenes Potenzial in ihren Vermögenswerten zur Verfügung steht. Wie Mike Krolnik, RBCs Head of Engineering, Enterprise Cloud, es ausdrückte: „Wir brauchten einen Weg, um die Daten aus diesen angesammelten Ressourcen, einschließlich des Mainframes, auf eine Cloud-basierte, auf Microservices basierende Weise zu retten.”

IT-Architekturen müssen anders gedacht werden: Nicht als eine Ansammlung unabhängiger Inseln, die irgendein weit entferntes Data Warehouse speisen, sondern als ein dicht vernetzter Organismus, eher wie ein zentrales Nervensystem, das alle Unternehmensdaten sammelt, verbindet und in Echtzeit bewegt.

Während also das Buzzword-Bingo auf eine “High Speed Future” hinweisen will, liegen die wertvolleren Vorteile von Streaming-Plattformen in den subtilen, systemischen Auswirkungen der dichteren Datenkonnektivität. Es mag vielleicht an unserer datenbesessenen Technologie-Welt vorbeigehen, aber das große Geld liegt auf dem langen Weg und den langen Weg schafft man nur, indem man Mehrwert generiert.