Die Mehrheit der Menschen möchte immer und überall online sein. Schnell, einfach und jederzeit ins Internet zu kommen, ist zur Selbstverständlichkeit geworden. So stört es uns immens, wenn dies in bestimmten Regionen oder Situationen nicht möglich ist. Für uns Menschen wird der Augenblick immer wichtiger: Sie möchte die neuste Jacke jetzt – in diesem Moment – bestellen. Er möchte das Ticket für ein Konzert – genau jetzt – erwerben, obwohl er gerade unterwegs ist. Schon deshalb, weil es ansonsten ausverkauft sein könnte. Die Erfüllung der Wünsche und Bedürfnisse im Moment des Wollens wird so zu einem zentralen Treiber, für den die Wirtschaft Lösungen bieten muss. Dabei spielt es keine Rolle, ob die Entwicklung der technischen Möglichkeiten dieses Jetzt-Haben-Wollen gefördert hat oder ob sich dieses Jetzt-Haben-Wollen endlich entfalten kann, weil die Technik diese Möglichkeiten nun bietet. Tatsache ist, dass der Moment im Wirtschaftsleben immer stärker in den Fokus rückt. So auch bei den Unternehmen selbst – im B2B-Umfeld. Dadurch ergeben sich neue, effiziente Prozesse.

Vor- und Nachteile bargeldloser Transaktionen

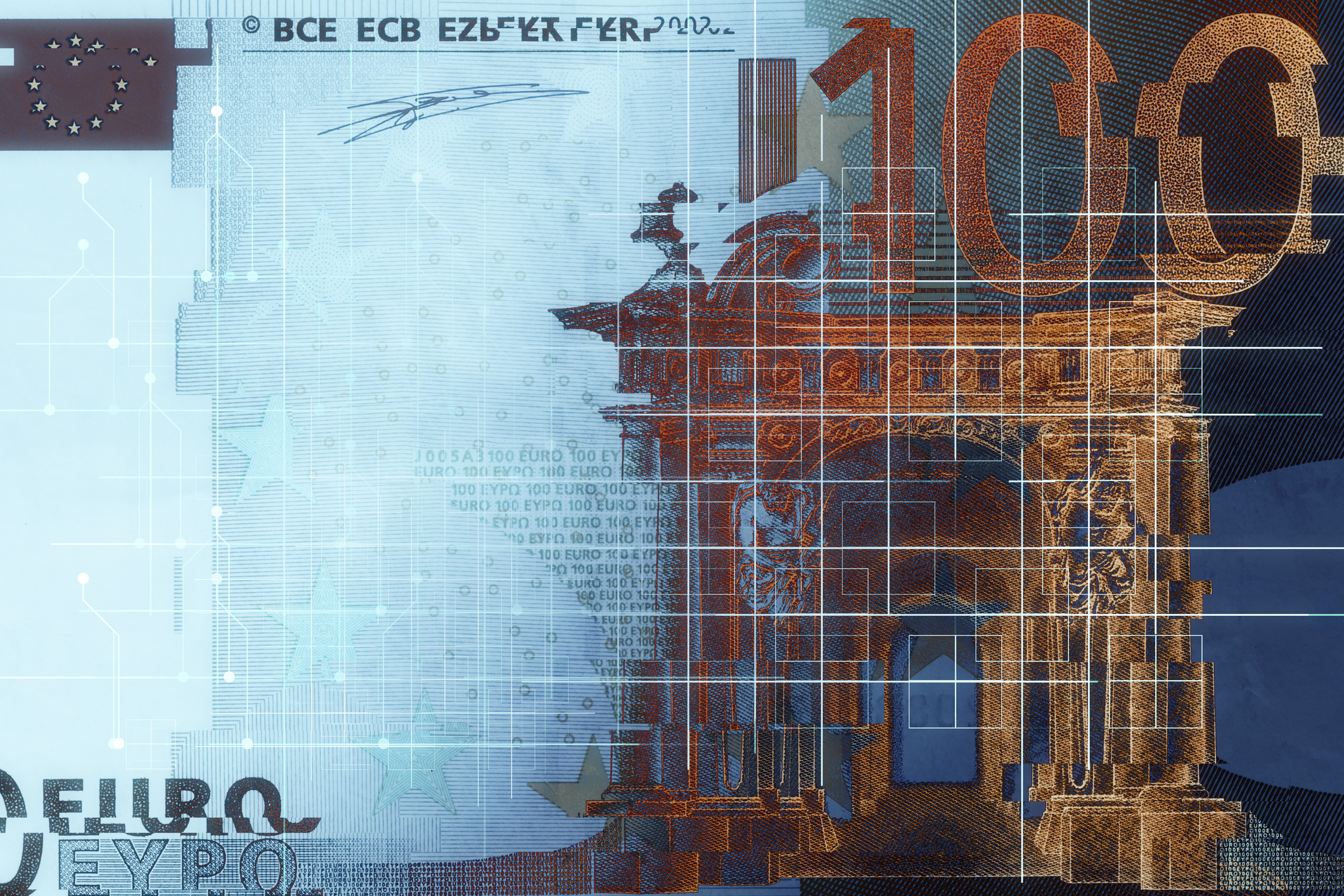

Bargeld wird immer mehr zurückgedrängt. Auch wenn viele Konsumenten daran noch gerne festhalten, ist es nur eine Frage der Zeit, bis wir völlig bargeldlos agieren. Ein Großteil der stationären Einkäufe wird schon heute bargeldlos mit Karte getätigt – international noch mehr als in Deutschland. Bei Online-Käufen ist es gar nicht anders machbar. Das hat viele Vorteile, aber für den Händler zwei entscheidende Nachteile: 1. Das Geld ist nicht sofort verfügbar. 2. Der Kontroll- und Buchhaltungsaufwand in den Unternehmen ist sehr hoch. Der Umsatz wurde buchhalterisch zwar getätigt und die Zahlung sichergestellt, jedoch ergibt sich immer eine Zeitlücke zwischen buchhalterischem Umsatz und faktischem Geldeingang. Dabei geht es nicht um den Zinsverlust, der aus der Zeitdifferenz entsteht, sondern vielmehr um den Aufwand, der in der Buchhaltung betrieben werden muss, um die gebuchten Umsätze den tatsächlichen Zahlungen zuzuordnen. Ist der Händler zudem international ausgerichtet, sind schnell viele Währungen und auch mehrere Bankkonten bei unterschiedlichen nationalen und internationalen Bankinstituten involviert. All das macht die Buchhaltung schwerfällig, teuer und unübersichtlich. Natürlich gibt es Unternehmen, die ihre Prozesse besser strukturiert und automatisiert haben als andere. Vor zwei Problemen stehen aber alle Unternehmen: Zum einen führt die Zeitdifferenz zwischen Kauf und tatsächlichem Geldeingang bei bargeldloser Bezahlung zu einem hohen Kontrollaufwand in der Buchhaltung. Zum anderen werden Transaktionen und Clearing durch die hohe Anzahl an Schnittstellen zu Banken und anderen Systemen schwerfällig.

Bankenähnliche Strukturen in Unternehmen

Eine Lösung dafür ist, dass die Unternehmen selbst Bank werden. Natürlich nicht im wörtlichen Sinn, sondern in dem Sinn, dass sie für ihre Geldflüsse eine bankenähnliche Struktur im Unternehmen selbst aufbauen. Eine Infrastruktur, die sie selbst managen können, an die sie alle Beteiligten, also etwa Tochterunternehmen, Wiederverkäufer, Lieferanten anbinden – in einem auf das Unternehmen abgestimmten System. Die Folge wäre, dass solch ein System die buchhalterischen Aufwendungen massiv vereinfachen würde. Im Moment der Kauftransaktion findet der faktische Geldfluss statt. Die Aufteilung des Geldbetrages an partizipierende Unternehmen erfolgt im Moment der Transaktion auf die entsprechenden Konten im System. Dadurch entfällt die aufwändige Zuweisung der einzelnen Geldbeträge. Die Transaktionen sind schneller, transparenter und kostengünstiger. So sparen sich die Unternehmen auch Bankprovisionen, die beim Transfer von einer zur anderen Bank anfallen.

Sparsam, transparent, schnell und einfach

Ein solch individualisiertes System macht das Unternehmen schneller und agiler. Der Grund: Der Prozess vom Kauf des Konsumenten bis zur finalen Aufteilung der Transaktionsbeträge an die Beteiligten erfolgt in einem durchgängigen digitalen System mit nahtlosen Übergängen. Somit sind die Schnittstellen minimiert und auf ein System begrenzt. Die Konsequenzen: Kostenersparnis, Transparenz, Schnelligkeit, Einfachheit. Digitale Systeme, die die vielen anfallenden Aufgaben im Moment der Transaktion lösen – und nicht in einer langwierigen chronologischen Abfolge – bringen den Unternehmen wichtige Effizienzvorteile. Unternehmen werden auf diese Weise zu digitalen „Banken“.