BANKINGNEWS: Herr Rentsch, wird es irgendwann nur noch eine große, deutschlandweite Sparda-Bank geben?

Florian Rentsch: Das ist zurzeit nicht abzusehen. Es gibt deutlich weniger Sparda- als Volks- und Raiffeisenbanken, dafür sind die Institute größer. Ich schließe nicht aus, dass Fusionen wieder ein Thema sein können, aber der Druck ist aktuell relativ überschaubar. Ich glaube, dass wir weitere Fusionen eher im Volksbankenlager sehen werden. Denn für eine kleine Bank mit weniger als 100 Millionen Euro Bilanzsumme wird es immer schwieriger, all das vorzuhalten, was erwartet wird. Die Regulierung bewirkt, dass es weniger Banken geben wird. Ob das für den Markt und den Kunden von Vorteil ist, stelle ich zur Debatte. Und ob Deutschland wirklich „overbanked“ ist, ist ein eigenes Thema.

Wie stehen Sie zu Fusionen innerhalb der genossenschaftlichen Gruppe – also etwa zwischen Sparda- und Volksbanken wie 2017 in Österreich geschehen?

Fusionen mit Volksbanken sehe ich nicht am Horizont. Die Frage sollte sich immer nach der Notwendigkeit richten. Unser Geschäftsmodell funktioniert auch ohne Firmenkundengeschäft, obwohl es bei den aktuellen Rahmenbedingungen deutlich schwieriger ist als früher. Aus diesem Grund suchen wir nach neuen Modellen und Strukturen. Was die Sparda-Banken schon immer ausgemacht hat, ist ein sehr einfaches, transparentes Geschäftsmodell. Das wollen wir nicht verlieren. Wir wollen kein Universalanbieter für jedes erdenkliche Produkt werden, sondern wir wollen das, was wir machen, gut machen, schlank aufgestellt sein und geringe Kosten haben.

„Der Staat sollte nicht entscheiden, ob wir einen ,deutschen Champion‘ brauchen“

Wo liegen die Kosten Ihrer Institute?

Unsere durchschnittliche Kostenquote liegt bei 1,2 Prozent der durchschnittlichen Bilanzsumme. Damit stehen wir deutlich besser da als Volksbanken und Sparkassen. Allerdings haben wir eine Seitwärtsbewegung, da uns die Kosten für Regulatorik und IT stärker treffen. Die Volks- und Raiffeisenbanken sowie die Sparkassen konnten ihre Cost-Income-Ratio in den vergangenen Jahren senken. Sie haben einen guten Job gemacht.

Könnte man nicht auch Kosten sparen, indem man Verbände fusioninert?

Die zentrale Frage ist, wie zufrieden unsere Mitglieder sind. Wir brauchen kein Gesetz, das die Anzahl von Verbänden regelt. Konsolidierung und größere Einheiten machen noch niemanden zufriedener. Genauso sollte der Staat auch nicht entscheiden, ob wir mehr oder weniger Banken oder gar einen „deutschen Champion“ brauchen – auch wenn man in der Fusionsdebatte um Deutsche Bank und Commerzbank zuweilen den Eindruck bekommen konnte. Mit rund 60 Mitarbeitern sind wir im Vergleich zu anderen Verbänden sehr schlank aufgestellt. Aber es stimmt, dass wir viele Verbände haben. Und wenn die Konsolidierung der Bankenlandschaft anhält, halte ich es nicht für ausgeschlossen, dass sich dies auf die Verbände überträgt. Uns stellt sich eine andere Frage: Gibt es im Markt einen Platz für Sparda? Und daran habe ich keinen Zweifel.

„Bankprodukte sind austauschbar“

Welchen Markenkern kommunizieren die Sparda-Banken an die Kunden?

Wir planen gerade eine Markenkampagne. Uns ist klar geworden, dass wir den Genossenschaftsgedanken viel stärker nach außen tragen müssen. Wir haben 4,2 Millionen Kunden und 3,6 Millionen Mitglieder. Eine Mitgliedschaft ist etwas anderes als eine reine Kundenbeziehung. Wir haben uns damit auseinandergesetzt, was unsere Banken vor Ort machen. Einige finanzieren sehr stark genossenschaftliches Wohnen, was eine neue Form von Miteinander darstellt. Die Sparda-Bank Berlin hat in Frankfurt an der Oder mit BLOK O einen Coworking Space mit einem völlig anderen Filialkonzept eröffnet. Dort teilen sich Kunden, Bankberater und Dritte einen Raum. Dieses Modell spiegelt den Community- und Genossenschaftsgedanken wider, der heute im Genossenschaftslager nicht stark genug betont wird. Wir arbeiten an einer Banking-Plattform, über die wir dem Kunden weitere Produkte und Dienstleistungen anbieten werden. Aber nicht nach dem Amazon-Prinzip oder vollkommen wahllos, sondern mit dem Qualitätsanspruch, den die Kunden an unsere Marke stellen. Bankprodukte sind austauschbar, daher werden wir die Gemeinschaft in den Fokus stellen. So möchten wir der Beliebigkeit und Entfremdung entgegentreten.

Geht durch Fusionen die regionale Verwurzelung als authentischer Markenbestandteil verloren? Nehmen wir die Sparda-Bank West: Zwischen Wilhelmshaven und Bonn liegen fast 400 Kilometer mit sehr unterschiedlichen Regionen.

Geht durch Fusionen die regionale Verwurzelung als authentischer Markenbestandteil verloren? Nehmen wir die Sparda-Bank West: Zwischen Wilhelmshaven und Bonn liegen fast 400 Kilometer mit sehr unterschiedlichen Regionen.

Ich glaube, dass es machbar ist. Die Mitgliedervertreter nehmen ihre Rolle sehr aktiv wahr. Ein größeres Gebiet ist anspruchsvoll, und die Kollegen vor Ort überlegen genau, wie sie die unterschiedlichen Regionen zusammenbringen können. Deshalb hat auch regionale Werbung eine Bedeutung. Die Banken müssen auch mit dem örtlichen Sport- oder Kulturverein agieren, um die Nähe zu bewahren.

Stehen die genossenschaftlichen Bankengruppen in den jeweiligen Regionen aus Ihrer Sicht im direkten Wettbewerb?

Der hauptsächliche Wettbewerb findet nicht innerhalb des Genossenschaftslagers statt. Der Kontowechsel zwischen Volks-, Sparda- und anderen Genossenschaftsbanken ist äußerst gering. Wir wissen, wo unsere Kunden hingehen. Wenn sie gehen, dann zu einer Direktbank. Damit müssen wir uns beschäftigen. Wie können wir besser werden in Prozessen, Strukturen, Kosten und IT? Ich finde es inspirierend, wenn ich Genossenschaftsbanken sehe, die einen guten Job machen. Das ist ein Ansporn für uns, besser zu werden. Mich wundert, dass das Thema Wettbewerb im Genossenschaftslager immer so kritisch gesehen wird. Ich halte es für extrem wichtig, dass wir ein gesundes Konkurrenzverhältnis haben. Wir müssen ein faires Miteinander fördern und gleichzeitig schauen, wo wir uns verbessern können.

Sie haben die IT angesprochen: Vier Sparda-Banken sind zur Fiducia gewechselt, doch die anderen werden nicht nachziehen. Wie geht es weiter?

In Zukunft wird es wohl zwei Anbieter geben: Einer ist die Fiducia. Außerdem verhandeln die Gesellschafter der SDV-IT Sparda-Datenverarbeitung, unserer eigenen Einheit in Nürnberg, mit Sopra Banking Software über einen Einstieg. Wir hätten uns das auch mit der Fiducia vorstellen können. Es gab lange Verhandlungen, aber unterschiedliche Ansichten bezüglich der Organisation. Die Fiducia wäre sicher nicht in dem Umfang auf die Mitarbeiter unserer SDV-IT angewiesen gewesen. Daher war es auch eine Frage der Verantwortung für die Mitarbeiter an einem traditionsreichen Standort. Im IT-Bereich ist ein gewisser Wettbewerb nicht schädlich. Es ist nicht immer die beste Lösung, alles von einem zentralen Anbieter zu beziehen. Und nur weil man groß ist, ist man nicht zwangsläufig der Beste. Insofern ist es logisch, dass wir verschiedene Alternativen prüfen. (Anmerkung der Redaktion: Zum Redaktionsschluss informierte uns der Verband, dass die Sparda-Banken Augsburg, Baden-Württemberg, Hessen, München, Nürnberg, Ostbayern und West einen Vertrag mit Sopra Steria geschlossen haben. Die SDV-IT wird in eine neue Gesellschaft mit Sitz in Nürnberg überführt, die Sopra Financial Technology.)

„Andauernd wechselnde Berater schaffen kein Vertrauen“

Wo findet Beratung in Zukunft statt, wenn Filialen aus nachvollziehbaren Gründen geschlossen werden?

Wir haben über 400 Geschäftsstellen, davon 391 Filialen. Und auch in Zukunft wird es persönliche Beratung und Filialen geben – aber vielleicht nicht mehr in der Masse. Das stärkste Produkt der Sparda-Banken ist die Baufinanzierung. Dafür müsste der Kunde heute nicht mehr in die Filiale kommen, weil er alle Unterlagen online vom Berater bearbeiten lassen könnte. Trotzdem macht er sich mit seinem Bauordner auf den Weg in die Filiale, um seine Fragen mit dem Berater zu klären. Bei einer zentralen Lebensentscheidung verleiht dies ein Gefühl von Sicherheit. Dabei ist Beständigkeit ein Ausdruck von Qualität, während andauernd wechselnde Berater kein Vertrauen schaffen. Es geht nicht um die Challenge „Filialbank gegen Direktbank“. Wir können von Direktbanken etwas über Kostenstrukturen lernen. Umgekehrt merken Direktbanken, dass der persönliche Kontakt sowohl im Firmenkunden- als auch im Privatkundengeschäft wichtig ist. Wir haben eine sehr gute Kundenbetreuung. Und die Filiale bleibt ein zentraler Kontaktpunkt. Allerdings werden sich die Filialkonzepte in Zukunft verändern. Und wir müssen uns anschauen, welche Konzepte beim Kunden gefragt sind und ob wir damit auch Geld verdienen können.

Gibt es eigentlich eine verbandsweite Strategie, wie mit dem Umbau von Filialstrukturen und Filialkonzepten verfahren werden soll?

Nein. Das ist nicht unsere Aufgabe als Verband. Wir haben eine koordinierende Rolle und kümmern uns um Themen wie Steuern, Marke, Prüfung oder die Interessenvertretung nach außen. In unseren Banken sitzen die besseren Banker – und nicht im Verband. Manch anderer Verband vermittelt den Eindruck, als wüsste er, wie an jedem Ort das Geschäft am besten zu machen sei. Ich war nie ein Anhänger von Zentralismus, weder im Politischen, noch im Bankwesen.

„Wir müssen die Motivation für Regulierung verstehen“

Hilft Ihnen Ihre Politikerfahrung bei der Verbandsarbeit?

Ich glaube, dass es der Branche insgesamt guttun würde, wenn man häufiger Erfahrungen aus anderen Bereichen einbeziehen würde. Zwar wird ein Wechsel aus der Politik oder wieder zurück immer kritisch hinterfragt, aber es ist hilfreich, wenn man politische Erfahrung und ein Gespür für aktuelle Entwicklungen mitbringt. Auch bei uns werden politische Entscheidungsprozesse häufig stark von außen betrachtet. Wir müssen die Motivation für Regulierung verstehen: Was ist der Hintergrund und was will der Gesetzgeber erreichen? Das macht es für mich etwas einfacher einzuschätzen, warum Entscheidungen so getroffen werden – was aber nicht heißt, dass ich immer Verständnis dafür habe.

Ergibt sich dadurch eine „innere Zerrissenheit“ zwischen dem ehemaligen Politiker, der eher aufseiten der Regulierung steht, und dem heutigen Bankenvertreter, der sich lieber nicht regulieren lassen will?

Zerrissenheit ist nicht der richtige Ausdruck. Ich verstehe beide Seiten. In meiner heutigen Funktion merke ich, wie schwer den Banken ihr Geschäftsmodell bei den herrschenden Rahmenbedingungen fällt und dass Regulierung in vielen Fällen über das Ziel hinausschießt. Selbst Verbraucherschutzverbände signalisieren, dass einige Richtlinien nicht das bewirken, was sie erreichen wollten. Mitunter ist die Regulierung verbraucherentmündigend. Gesetzgeberische Selbstbefriedigung kann nicht das Ziel sein. Wenn Verbraucherschutz das Ziel ist, braucht man Instrumente, mit denen man die Wirkung überprüfen kann. Wenn die Abschlussquoten von sinnvollen Produkten – etwa in der Altersvorsorge – sinken, ist das kontraproduktiv. Ich bin in der Regel eine Woche im Monat in Berlin, um Gespräche zu führen. Dabei merke ich, dass teilweise zu kurzfristig gedacht wird.

Und was erleben Sie im „politischen Berlin“?

Die von verschiedenen Seiten angekündigte Phase der De-Regulierung konnte ich bisher noch nicht erkennen. Und die Qualität der Gesetze ist nicht besser geworden. Solange man jeden Einzelfall regeln will und nicht mehr abstrahiert, bleibt es ein Desaster. Die heutige Regulierung ist angstgetrieben. Die Bankbranche hat es vor der Krise übertrieben – mit Produkten, die niemand braucht, und bestimmten Bereichen im Banking, die sich weit von den Menschen entfernt haben. Aber dann wurde das gesamte Arsenal legislativer Waffen auf das Problem gerichtet und immer weitergeschossen. Wir wünschen uns alle, dass es endlich verhältnismäßiger wird.

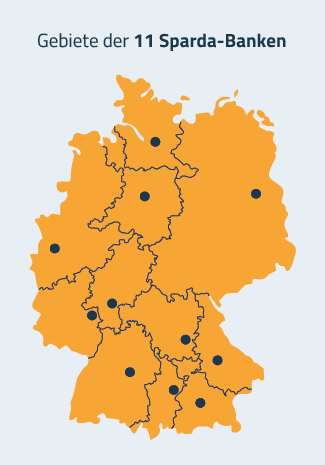

Infos zum Verband der Sparda-Banken

![]()

Verbandssitz: Frankfurt am Main

Anzahl Institute: 11

Geschäftsstellen: 402

Mitarbeiter: 6.155

Kumulierte Bilanzsumme: 74,4 Mrd.

Kunden: 4,2 Mio.

Mitglieder: 3,6 Mio.

Der Verband der Sparda-Banken e.V. mit Sitz in Frankfurt am Main ist der Prüfungsverband im Sinne des Genossenschaftsgesetzes und das Sprachrohr der Bankengruppe nach außen. Der Verband betreut die elf rechtlich und wirtschaftlich eigenständigen Sparda-Banken und andere Mitgliedsunternehmen in genossenschaftlichen, rechtlichen, steuerlichen, betriebswirtschaftlichen, organisatorischen und personellen Angelegenheiten. Der „Revisionsverband der Eisenbahn-Spar- und Darlehnskassen“ wurde am 19. Januar 1906 in Kassel von einigen der Eisenbahn-Spar- und Darlehenskassen, den heutigen Sparda-Banken, gegründet.