BANKINGNEWS: In Ländern wie Frankreich oder Japan ist der Großteil der Baufinanzierungen durch eine Restkreditversicherung abgesichert. Warum ist das ausgerechnet in Deutschland, dem Land der „Häusle-Bauer“, nicht der Fall?

David Furtwängler (DF): Das ist in der Tat paradox. In Deutschland steht in vielen Bereichen der Sicherheitsgedanke im Mittelpunkt. Ganz anders bei der Baufinanzierung, der größten Investition, die die meisten Menschen in ihrem Leben tätigen. Dort wird – wenn überhaupt – eine Lebensversicherung in Betracht gezogen. Die lückenhafte Absicherung vieler Immobilienfinanzierungen hierzulande birgt meines Erachtens eine große Gefahr.

Die Beratungsqualität ist höchst unterschiedlich

Aber warum etablieren Banken das Thema Restkreditversicherung nicht als festen Bestandteil in der Baufinanzierungsberatung? Sonst stirbt die Hoffnung doch wahrlich mit dem Kreditnehmer.

DF: Das wäre tatsächlich eine gute Initiative. Für die meisten Institute scheint die Hypothek als Kreditsicherheit ausreichend zu sein. Die Risiken, die der Kreditnehmer schultern muss, werden jedoch außer Acht gelassen. Dabei spielen neben dem Todesfallrisiko auch die Themen Arbeitsunfähigkeit und Arbeitslosigkeit eine wichtige Rolle. Es geht hier nicht um eine verpflichtende Absicherung jeder Immobilienfinanzierung, die Thematik sollte aber elementarer Bestandteil des Kreditgesprächs sein. Mit dem Finanzierungsvorschlag sollte auch ein Angebot zur Absicherung der Immobilienfinanzierung gemacht werden, zumal eine Absicherung der genannten Risiken auch das Risiko des Ratenausfalls für die Bank minimiert.

Es existiert zumindest die Regelung, dass Berater ihre Kunden über die Problematik der Absicherung im Fall der Arbeitslosigkeit oder des Todesfalls hinzuweisen haben. Nehmen Berater dies zu leicht oder verstehen viele darunter nur eine protokollarische Notwendigkeit?

DF: Die Beratungsqualität im Baufinanzierungsbereich ist höchst unterschiedlich und leider werden nur bei einem geringen Teil der Beratungsgespräche mögliche Risiken thematisiert. Wenn Risiken angesprochen werden, betrifft dies meist nur das Todesfallrisiko. Eine Absicherung des Todesfalls ist sicherlich nicht verkehrt, deckt aber nur das Risiko mit der geringsten Eintrittswahrscheinlichkeit ab. Der deutlich wahrscheinlichere Fall einer Arbeitsunfähigkeit oder Arbeitslosigkeit spielt in der Beratungsrealität aktuell so gut wie keine Rolle.

Warum ist eine Restkreditversicherung gerade in der heutigen Zeit so wichtig?

DF: Bei Baufinanzierungen sprechen wir meist von einem Zeithorizont zwischen 10 und 20 Jahren. Die Arbeitswelt wird sich in dieser Zeit dramatisch verändern. Der digitale Wandel und neue Formen der Mobilität werden in diesem Zeitraum einen gewaltigen Einfluss auf unsere Arbeitswelt haben, beispielsweise hier im Süden Deutschlands, der eng mit der Automobilbranche verknüpft ist. Damit einhergehende Arbeitsplatzrisiken werden aktuell jedoch noch kaum berücksichtigt. Durch eine Restkreditversicherung lassen sich solche Risiken absichern.

Wie bewerten Sie allgemein die gesellschaftliche Relevanz des Themas Baufinanzierung in Zeiten niedriger Zinsen?

DF: Erfreulich ist, dass das niedrige Zinsniveau für viele Menschen die Möglichkeit bietet, eine eigene Immobilie zu erwerben, für die dies zuvor nicht möglich war. Selbst genutztes Wohneigentum ist dabei häufig ein Baustein für die eigene Altersvorsorge. Mit Blick auf die demografische Entwicklung ist dies sicherlich zu begrüßen. Gleichzeitig birgt die Niedrigzinsphase jedoch Risiken, da eine Zinswende eng kalkulierte Finanzierungen ins Wanken bringen würde.

Die eigene Immobilie ist eine Säule für die Altersvorsorge

Vor kurzem haben Sie eine umfangreiche Endkundenbefragung durchgeführt. Dort gaben 81 Prozent an, die finanzierte Immobilie selbst nutzen zu wollen. Ist die Anlage in eine eigene Immobilie nur eine Alternative für Menschen, denen Aktien zu volatil und ETFs zu starr sind?

DF: Ich bin überzeugt, dass die eigene Immobilie für die meisten Menschen eher eine Säule für die eigene Altersvorsorge ist denn eine Geldanlage. Ob Altersvorsorge oder Anlageobjekt, mögliche Risiken sollten in jedem Fall ausreichend abgesichert werden.

Herr Röhl, in Zusammenarbeit mit dem BANKINGCLUB haben Sie mehrere Baufinanzierungs-Workshops in verschiedenen Städten durchgeführt, in denen das Thema Baufinanzierung beleuchtet worden ist. Auf welche Aspekte hat man sich dabei primär fokussiert?

Sebastian Röhl (SR): Der Fokus der Workshops lag insbesondere auf den Themen Kundenorientierung im Vertrieb, Online-Vertrieb, Telemarketing sowie der Zukunft des Immobilienmarktes. Wir freuen uns sehr über die rege Teilnahme vonseiten der Kreditinstitute und sind uns sicher, dass wir mit den Ergebnissen der drei Workshops einen wichtigen Beitrag für eine zukunftsfähige Ausgestaltung des Baufinanzierungsmarktes leisten.

Mögliche Risiken ansprechen

In einem der Workshops wurde formuliert, dass Berater heute vor allem Relationship-Manager sein müssen. Was ist damit konkret gemeint?

SR: Die Kundenbeziehung erfolgt heute über eine Vielzahl von Kanälen. Der Dialog zwischen Kunde und Berater findet nicht mehr nur im persönlichen Gespräch statt, sondern vermehrt über das Telefon oder per Chat. Berater müssen sich künftig anpassen, für die Kunden leicht erreichbar sein und eine Kundenbeziehung über alle Kanäle hinweg aufbauen.

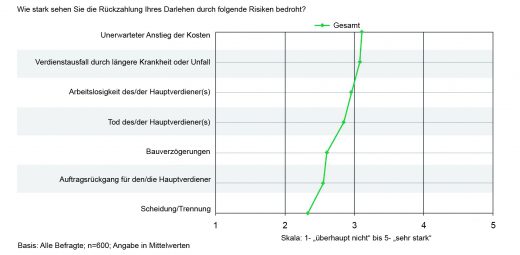

Betrachtet man die Sorgen der Endkunden, die in Ihrer Befragung aufgeführt sind, was war Ihrer Meinung nach die außergewöhnlichste Erkenntnis?

SR: Es hat uns überrascht, wie wenig die Risiken von den Befragten wahrgenommen wurden. Bei den Fragen rund um Gefahren und Risiken bei der Baufinanzierung wurde vor allem Arbeitslosigkeit oder Arbeitsunfähigkeit und nur in den seltensten Fällen das Todesfallrisiko genannt. Weißt man die Befragten jedoch auf dieses Risiko hin, wird es als relevant erachtet. Vor diesem Hintergrund wird deutlich, wie wichtig eine Aufklärung über die Risiken beim Beratungsgespräch ist. Interessanterweise ist es umgekehrt meist das Todesfallrisiko, das von Kunden abgesichert wird. Viele Menschen schließen zusammen mit ihrer Baufinanzierung beispielsweise eine Risikolebensversicherung ab. Hingegen werden Risiken, die im Bewusstsein der Menschen eine deutlich größere Rolle spielen, nicht abgesichert. Es muss also darum gehen, bei der Beratung die gesamte Bandbreite möglicher Risiken anzusprechen.

Was sind die wichtigsten Trends für die Zukunft der Baufinanzierung?

SR: Der Trend beim Vertrieb von Immobilienfinanzierungen geht von der klassischen Filialbank hin zu Intermediären und Direktbanken. Schon heute wird jede zweite Finanzierung über solche Kanäle vertrieben. Diese sind meist schneller, bequemer und transparenter, da sich unterschiedliche Angebote einfach vergleichen lassen. Hinzu kommt, dass sich neue Anbieter wie Direktbanken oder Online-Portale mit starken Marken am Markt etabliert haben. Dies führt dazu, dass Kunden ihnen auch bei etwas so Substanziellem wie der Baufinanzierung ihr Vertrauen schenken. Dennoch: Auch hier sollten eine ausgewogene Beratung und eine umfassende Aufklärung über Absicherungsmöglichkeiten stattfinden.