Dank neuer Investment-Vehikel ist die Assetklasse inzwischen auch bei kleineren institutionellen Investoren und auch bei privaten Sparern angekommen. Für die Transformation der europäischen Infrastruktur werden bis 2040 rund 14.400 Milliarden Euro Investitionsvolumen benötigt, um das aktuelle Wohlstandsniveau zu halten. Infrastruktur auf modernem Stand zu halten oder sie durch den nächsten Technologiesprung zu führen, ist nicht nur entscheidend für die Gesellschaft. Sie sorgt auch für Wettbewerbsfähigkeit von Volkswirtschaften, für Arbeitsplätze und Wirtschaftswachstum.

Letztlich hängt der Wohlstand ganzer Länder davon ab. Von der europäischen Transformation betroffen sind insbesondere Industrien, die durch globale Megatrends großen Disruptionen unterworfen sind. Dazu zählen unter anderem die Dekarbonisierung der Energiewirtschaft, die Anpassung digitaler Infrastruktur an immer größere Datenmengen und die Entwicklung sozialer Infrastruktur, zum Beispiel Gesundheitsinfrastruktur, an den demografischen Wandel. Budgetzwänge öffentlicher Haushalte auf der einen und der gigantische Kapitalbedarf auf der anderen Seite führen zwangsläufig zu einer Differenz, die nur durch privates Kapital kompensiert werden kann.

Dessen ist sich sowohl die EU-Kommission als auch die Bundesregierung bewusst, weshalb die Öffnung des Infrastrukturmarkts für privates Kapital durch Gesetzesnovellierungen in den letzten Jahren stark gefördert wurde: Mit dem „European Long Term Investment Fund“ (ELTIF) auf europäischer und dem „Infrastruktursondervermögen“ auf nationaler deutscher Ebene sind in der Vergangenheit gleich zwei neue Anlageformen geschaffen worden, die es privaten Sparen und institutionellen Investoren einfacher und attraktiver machen soll, in Infrastruktur zu investieren. Beispielhaft für das Infrastruktursondervermögen sei der DWS Infrastruktur Europa genannt.

Mit Mindestzeichnungsgrößen um 50 Euro können Sparer schon mit kleinen Beträgen von den Vorzügen von Infrastruktur profitieren und haben dies auch getan. So sammelte der Fonds seit Auflage bereits über 300 Millionen Euro ein. Die Marktfähigkeit des ELTIF in der neusten Version muss sich als attraktive Anlageform für Infrastrukturinvestments für den Verbraucher noch beweisen. Ein breiterer Zugang zur Anlageklasse Infrastruktur über neue Investmentvehikel kann die europäische Transformation deutlich stärken.

Was macht Infrastruktur attraktiv als Bestandteil einer diversifizierten Asset-Allokation?

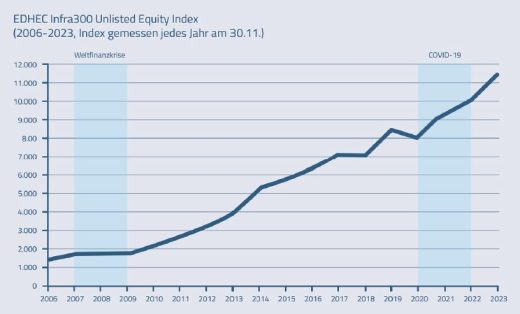

Ein Faktor ist die – selbst während der Finanz- und Covid-Krise bewiesene – Resilienz und attraktive Renditen, die nachfolgende Grafik zeigt: Die Robustheit der Assetklasse lässt sich unter anderem mit der geringen Nachfrage-Elastizität von Infrastrukturdienstleistungen erklären. Auch während einer Rezession verzichten Konsumenten in der Regel nicht darauf, das Licht anzuschalten, zum Arzt zu gehen oder private und öffentliche Verkehrsmittel zur Fortbewegung zu nutzen. Während konsumabhängige Industrien, aber auch Immobilienwerte, in globalen Krisen in der Vergangenheit teilweise deutlich nachgaben, zeigt sich Infrastruktur zumeist „unbeeindruckt“ vom restlichen Marktgeschehen.

Neben der Nachfragestabilität sind die für den Infrastrukturmarkt typischen langfristigen Verträge mit staatlichen oder staatsnahen Kontrahenten weitere Stabilisationsfaktoren. Besonders deutlich wird dies anhand des im dritten Quartals 2023 vom DWS Infrastruktur Europa erworbenen Solarparks Klettwitz-Süd in Brandenburg. Der Solarpark verkauft den produzierten Strom zu einem vertraglich festgelegten Preis an regionale Energieversorger. Der pro Kilowattstunde gezahlte Mindestpreis ist für mehrere Jahre oder sogar Jahrzehnte festgeschrieben.

So lässt sich unabhängig vom Stromverbrauch und dem aktuellen Strompreis bereits heute prognostizieren, welche Cashflows in zehn Tagen, zehn Monaten oder zehn Jahren vereinnahmt werden können. Doch nicht nur die Kombination aus langfristigen Verträgen und geringer Nachfragelastizität überzeugt, sondern auch das interessante Ertragsprofil mit jährlichen Ausschüttungen und einer attraktiven Brutto-Rendite. Investoren suchen in Infrastruktur nach langfristiger Stabilität und konstanten Erträgen zur Diversifizierung und Sicherung ihres Portfolios. Somit entpuppt sich Infrastruktur angesichts der Robustheit der Assetklasse und mit Blick auf die zukünftige Zinskurve auch außerhalb der Portfolien hochprofessioneller Kapitalsammelstellen als interessantes Investment für Anleger, die Ihr Portfolio um eine stabilisierende, ausschüttende Komponente ergänzen möchten und gleichzeitig mit ihren Investments einen Beitrag zur Zukunftsfähigkeit Europas leisten wollen.

Tim Becker

ist Leiter des DWS-Infrastruktur-Vertriebsteams in Deutschland

Dr. Peter Brodehser

ist Partner der DWS Infrastruktur Investments

Tipp: Sie möchten gerne weitere Fachartikel aus der aktuellen BANKINGNEWS 298 lesen? Dann lesen Sie hier das aktuelle Feature zum Thema Geldautomatensprengungen in Deutschland.