PSD2

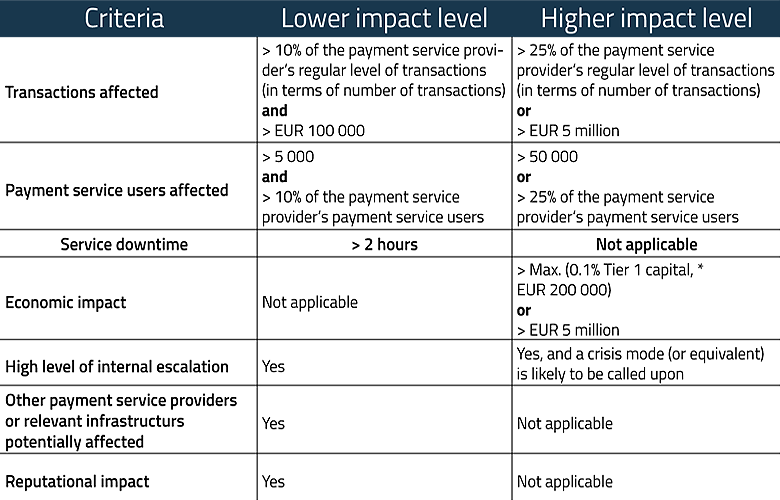

PSD2: Strengere Anforderungen an das Meldewesen

Es ist richtig, dass die überarbeitete Zahlungsdiensterichtlinie (PSD2) Zahlungskonten für Drittdienstleister öffnet und gleichzeitig höhere Sicherheitsstandards schafft. Das ist aber nicht alles, denn Zahlungsdienstleister müssen zudem auch strengere Anforderungen an das Meldewesen umsetzen.

Multibanking – neue Finanzzentrale vor Herausforderungen

Der Begriff Multibanking beschreibt die Aggregation von Konten und anderen Bankprodukten. Alles nichts Neues, möchte man meinen. Die regulatorischen Änderungen der PSD2 bringen für das Angebot nun aber zusätzliche Herausforderungen mit sich.

Zahlungsverkehr & Online-Banking – Kunden jetzt begeistern

Der Zahlungsverkehr stellt einen wesentlichen Faktor im Wirtschaftskreislauf dar. Er stellt u.a. sicher, dass Waren geliefert, Dienstleistungen erbracht und Löhne sowie Gehälter bezahlt werden. Noch findet der Geldtransfer hauptsächlich über Banken und Sparkassen statt, die den Großteil ihrer Erträge aus Zahlungsverkehrsprovisionen erwirtschaften.

Access to Accounts (XS2A) – Herausforderung oder Chance?

Mit der Payment Services Directive (PSD2) hat die EU neue Vorgaben an Banken und Dienstleister ausgegeben. Inzwischen hat auch die deutsche Gesetzgebung die Umsetzung der Richtlinie vorangetrieben, sodass die PSD2 am 13. Januar 2018 in Kraft treten kann.

Gebührenexzesse können nicht die Lösung sein

Eine Einführung oder Erhöhung von Gebühren ohne Verbesserung der Produkte und Services stößt beim Kunden auf Unverständnis. Die Umsetzung der PSD2 bietet den Banken die Möglichkeit, genau diese Mehrwerte zu schaffen und für sich selbst neue Marktbereiche zu erschließen.

War da was? Wie man trotz immer neuer regulatorischer Vorgaben ausreichend an seine Kunden denkt

Die Fülle an neuen regulatorischen Vorgaben stellt Banken regelmäßig vor große Herausforderungen und erhöht ihren Handlungsdruck. Besonders in diesen Zeiten der Veränderung sollten Banken nicht nur auf sich selbst schauen, sondern einen intensiven Kundenkontakt suchen.

Fachbeirat

-

referentfachbeiratautor