ADVERTORIAL

Die Digitalisierung des Bankgeschäftes setzt sich immer weiter fort. Wo vor einigen Jahren noch aufgrund von Regulatorik, Komplexität oder aus geschäftspolitischen Gründen ein volldigitaler Produktabschluss Wunschdenken war, gibt es heute Werkzeuge, die beinahe jeden persönlichen Kontakt ersetzen. .

Wir möchten in diesem kurzen Artikel einen Blick auf die wichtigsten Werkzeuge werfen und diese im Hinblick auf Einsatzgebiete und Potenziale bei der privaten Baufinanzierung und dem Raten-/Privatkredit beleuchten.

Die Entwicklung von Raten- und Baufinanzierungskrediten im Corona-Jahr 2020

Die Produkte Ratenkredit und Baufinanzierung werden von den deutschen Banken weiterhin als Chance gesehen, dem Ertragsdruck aus dem anhaltendem Niedrigzinsumfeld entgegenzusteuern. Die Kreditbestände von Ratenkrediten und Baufinanzierungen sind trotz der im vergangenen Jahr gestiegenen Sparquote (+ 5,9 Prozent) der deutschen Haushalte weiter angewachsen. Im Jahr 2020 wurden 6,7 Millionen neue Ratenkredite mit einem durchschnittlichen Volumen von 12.988 Euro abgeschlossen. Bei den Baufinanzierungen wurden 872.000 Verträge mit einem durchschnittlichen Volumen von 313.000 Euro abgeschlossen.

Das Neugeschäftsvolumen im Ratenkredit lag im vergangenen Jahr bei 86,9 Milliarden Euro, wodurch sich der Gesamtbestand der Ratenkredite nochmals um ein Prozent auf insgesamt 177,5 Milliarden Euro im Vergleich zum Vorjahr steigern konnte. Bei Baufinanzierungen konnte im Jahr 2020 ein Neugeschäftsvolumen von 273 Milliarden erwirtschaftet werden, was zu einer Steigerung des gesamten Kreditbestands um 6,6 Prozent auf insgesamt 1,385 Billionen Euro geführt hat.

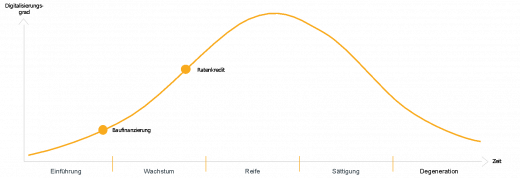

Neben der positiven Entwicklung der Bestandszahlen nimmt auch die Relevanz der Onlinekanäle (eigene Antragsstrecke, Vermittler- und Vergleichsplattformen) weiterhin konstant zu. So findet bei Baufinanzierungen der Erstkontakt für eine Beratungsleistung in etwa 29 Prozent der Fälle online statt. Wir gehen davon aus, dass der Erstkontakt für den deutlich weniger beratungsintensiven Ratenkredit in etwa zwei Drittel aller Fälle online erfolgt. Hier wurden im vergangenen Jahr bereits 4 Prozent der Abschlüsse vollständig digital durchgeführt. In der gleichen Periode wurden 67 Prozent der Abschlüsse im Rahmen eines persönlichen Vor-Ort-Gesprächs vollzogen. Auf Seiten der Baufinanzierungen sind zum jetzigen Zeitpunkt (August 2021) noch keine vollständigen Onlineabschlüsse dokumentiert. Somit erfolgen heute alle Abschlüsse von Baufinanzierungen noch immer im persönlichen Vor-Ort-Gespräch.

Der Gesetzgeber hat mit weitreichenden Gesetzesanpassungen (darunter PSD-Richtlinien und eIDAS Verordnung) dafür gesorgt, dass die regulatorischen Rahmenbedingungen für fallabschließende Onlineanträge und die dazu notwendigen Werkzeuge gegeben sind. Die aus den Gesetzen resultierenden Möglichkeiten (Account Check, elektronische Identifizierung, qualifizierte elektronische Unterschrift etc.) können im Ratenkredit- und Baufinanzierungsprozess gleichermaßen angewendet werden, heben Effizienzen auf Bankseite und steigern die Convenience im Antragsprozess des Kunden.

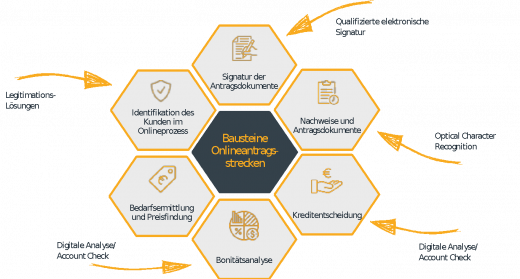

Die Werkzeuge der digitalen end-to-end Streckengestaltung

In der Gestaltung von Antrag- oder Produktstrecken im Bereich der Finanzierungen haben sich – unabhängig von der Kreditart – in den letzten Jahren diverse Werkzeuge am Markt etabliert.

Die Werkzeuge setzen mit dem gleichen Ziel an verschiedenen Stellen im Beratungsprozess an: Sie zahlen auf die Erwartung der Kunden ein, dass alle Prozessschritte in einem Durchlauf, frei von Medienbrüchen, finalisierbar sein sollten.

Legitimations-Lösungen

Grundlage der Legitimität von Anträgen oder Geschäftsvorgängen ist, die Handlungsberechtigung der beantragenden Person. Sie muss sich im Rahmen des Kreditprozesses identifizieren und legitimieren. Die Identifizierung und Legitimierung ist dabei insbesondere bei Neukunden eine Herausforderung. Während sich Bestandskunden über Kanäle wie das Online-Banking einloggen und identifizieren können, müssen Neukunden bei Erstabschluss vollständig GWG-konform sein. Hierbei müssen die Ausweisdokumente und die handelnde Person geprüft werden – dies erfolgt im Online-Kontext – bei Banken unter Zuhilfenahme von Drittanbieter-Lösungen. Daher sind die inzwischen am Markt gut etablierten digitalen Legitimations-Lösungen Grundlage für digitale end-to-end Prozesse, da sie einen persönlichen Vor-Ort-Termin oder den Umweg über ein analoges Verfahren (wie etwa PostIdent) obsolet machen. Über verschiedene Methoden wie Video-Telefonie oder das Scannen von Ausweisdokumenten werden Antragsteller online in wenigen Minuten legitimiert und können nachfolgend die gewünschten Prozesse initiieren oder durchlaufen. Gängige anbieter sind hier etwa Nect, IDNow, Authada oder WebID.

Scope: B2B2C, das heißt in der direkten Kommunikation zwischen Bank und Kunde unter Einbindung eines Drittanbieters (Ausnahme: Eigenentwicklung) sowie im KYC-Kontext, d.h. in der Kommunikation mit Bestandskunden.

Die Legitimations-Tools sind in verschiedenen Use Cases integriert und werden von den Kunden gut angenommen. Die Prozesse sind ausgereift und die Nutzung ist für den Kunden smart und etabliert.

Qualifizierte elektronische Signatur

Neben der Identifizierung stellt auch die Signatur des Kunden einen weiteren zentralen Punkt von Antrags- oder Produktstrecken dar. Bis zur Einführung der Qualifizierten elektronischen Signatur (QES) war der Antragsprozess immer durch einen Medienbruch geprägt. Der Kunde musste die Antragsdokumente ausdrucken und zur Post bringen. QES schafft hier abhilfe und ist der Schriftform des §126 BGB gleichzusetzen, das heißt mit ihr können auch dinglich besicherte Kredite unterzeichnet werden.

Eine QES ist eine Signatur, die durch ein qualifiziertes Zertifikat ausgewiesen wird. Diese Zertifikate müssen von registrierten und qualifizierten Vertrauensdiensteanbietern ausgestellt werden,. Anschließend obliegt es den Anbietern, die Antragsteller einer Identitätsprüfung zu unterziehen und die Authentizität der Signatur zu garantieren. Durch die QES kann in Antrags- oder Produktstrecken ein Vertragsverfahren angewandt werden, das bedeutet, dass der Kunde die Dokumente signiert und unmittelbar im Antragsprozess ein gültiger Vertrag zustande kommt. In der Regel erfolgt die Signatur des Kunden in Kombination mit Authentifizierungsverfahren wie der SMS-TAN. Nach erfolgreicher Durchführung der QES erhalten Bank und Kunde jeweils ein Exemplar des Kreditvertrags. Eine zusätzliche Unterschrift der kreditgebenden Bank ist nicht notwendig, lediglich der Kunde muss im Vorfeld lefitimiert sein. Hierzu lassen sich die Werkzeuge QES und Legitimationslösung in unterschiedlichen Varianten im Antragsprozess kombinieren.

Scope: B2B2C in der direkten Kommunikation zwischen Bank und Kunde (Ausnahme: Eigenentwicklung) im Rahmen der Unterzeichnung von Antrags- und Vertragsdokumenten.

Anbieter: inSign, DocuSign, IDNow Sign, BankVerlag, PrimeSign

Fazit: Die QES stellt ein markterprobtes Werkzeug für die vollständige Digitalisierung einer Antragsstrecke dar. In Verbindung mit einer vorhandenen Legitimierung können Kunden ihre Verträge von Zuhause abschließen. Der hohe Convenience Faktor führt dazu, dass die QES sich einer starken Kundenakzeptanz erfreut.

Die Bank kann die Weiterverarbeitung des Antrags unmittelbar nach Durchführung der QES wieder aufnehmen, da der Postweg gespart wird.

Digitale Kontoanalyse/ Account Check

Digitale Kontoanalysen basieren auf der Abfrage von Kontodaten im Rahmen eines Kontoinformationsdienstes (KID). Hierbei erlauben die Kunden den einmaligen Abruf aller Umsätze auf ihren Konten für einen bestimmten Zeitraum. Zertifizierte Anbieter klassifizieren die Umsatzdaten und stellen sie der finanzierenden Bank bereit. Mit Hilfe der digitalen Kontoanalyse kann den Kunden eine Haushaltsrechnung bzw. eine Ermittlung der Kapitaldienstfähigkeit vorgenommen werden – ohne Medienbruch oder Erfassung der Umsätze. Die digitale Kontoanalyse bildet somit das Herzstück digitaler end-to-end Strecken, da sie unter der Berücksichtigung zusätzlicher Risikoparameter eine Kreditentscheidung in Echtzeit ermöglicht.

Für den Kunden bietet die digitale Kontoanalyse den einfachsten und schnellsten Weg durch den Antragsprozess. So können Ratenkredite ohne die Bereitstellung zusätzlicher Dokumente und mit wenigen Klicks beantragt werden. Auch in der Baufinanzierung reduziert die digitale Kontoanalyse die Aufwände auf Kundenseite deutlich. Dennoch stehen viele Kunden diesem Werkzeug kritisch gegenüber, da sie das Auslesen weiterer Kontoinformationen deren Weiterverarbeitung fürchten. Darüber hinaus sind die aktuellen Prozesse zur digitalen Kontoanalyse sowohl bei Ratenkrediten als auch bei Baufinanzierungen fehleranfällig und können zu Prozessabbrüchen führen.

Bei Banken haben sich unterschiedliche Integrationen der digitalen Kontoanalyse etabliert. Einige Banken setzen auf vollständige Kauflösungen, welche die Daten aufbereiten und interpretieren. Andere lassen die Informationen auslesen und führen die Aufbereitung und Interpretation aus Risikosicht auf Basis der “Rohdaten” selbständig durch. Eine Nutzung der pseudonymisierten Daten über Data Analytic bietet weitere Potentiale für die Banken.

Scope: B2B2C in der direkten Kommunikation zwischen Bank und Kunde (Ausnahme: Eigenentwicklung) im Rahmen der Bonitätsprüfung oder Ermittlung und Anzeige von Finanzkraft des Kunden im Sinne von Kontochecks oder ähnlichem.

Anbieter: treefin, finleap, FinTec Systems, OptioPay, VR SmartGuide, VR Payment, CHECK24, finAPI, BANKSapi

Fazit: Kontoanalyse-Tools sind seit der Einführung von PSD2-Methoden am Markt. Auch wenn sie technisch eine valide Option darstellen, stehen viele Kunden dem Werkzeug aufgrund seiner Komplexität und Datenschutzbedenken kritisch gegenüber. Die Tools haben sich im Markt noch nicht durchgesetzt und tragen nur bedingt zur Erhöhung der Conversion Rate bei.

OCR-Lösungen

Optical-Character-Recognition (OCR) lässt sich mit optischer Zeichen- oder Texterkennung übersetzen. Dahinter stehen in unserem Kontext Lösungen, die Daten aus eingescannten Unterlagen oder Dokumenten auslesen und verarbeitbar machen – zum Beispiel aus Ausweisdokumenten, Gehaltsabrechnungen, Kontoauszügen, Rechnungen, Überweisungsaufträgen oder weiteren Dokumenten. Durch das Wegfallen einer manuellen Bearbeitung dieser Dokumente entstehen signifikante Effizienzpotentiale. Eine ausgereifte OCR-Lösung kann somit auch aus hochgeladenen Dokumenten in der Antrags- oder Produktstrecke die Daten sofort auslesen und diese für die Durchführung einer Kreditentscheidung nutzen oder eine Bonitätsanalyse durchführen. Selbstlernende oder sich selbst optimierende Lösungen können hier einen hohen Automatisierungsgrad erreichen. Innerhalb der bestehenden OCR-Lösungen gibt es jedoch qualitative Unterschiede: Während das Auslesen von Kontoauszügen aufgrund ihrer standardisierten Form im Markt verbreitet ist, ist zum Beispiel das Auslesen von Grundbuchauszügen aufgrund der nicht einheitlichen Form und den vielen – oftmals handschriftlich angebrachten – Vermerken herausfordernd.

Scope: B2B in der Verarbeitung von kundenseitig hochgeladenen Dokumenten. Der Einsatz dieser Werkzeuge erfolgt in der Regel für den Endkunden intransparent. Durch die automatisierte Auslesung können in den Backoffice Prozessen enorme Effizienzen realisiert werden.

Anbieter: ICO-LUX, Omni:us, Klippa, Fintract

Fazit: Besonders gut integrierte OCR-Lösungen können die Komplexität des Antragsprozesses für den Kunden reduzieren und die Convenience erhöhen, indem die Informationen aus den vorhandenen Dokumenten ausgelesen und direkt in die Erfassungsmasken der Antragsstrecken geladen werden. Zusätzlich bietet die OCR-Technologie für den Kunden eine Alternative zur digitalen Kontoanalyse, die geringere Sicherheitsbedenken bei Kunden auslöst. Für die Bank stellt die Nutzung der OCR-Technologie einen weiteren Effizienztreiber dar. Für die ausgelesenen Informationen können unmittelbare Plausibilitätsprüfungen inklusive Fraud-Detection („Handelt es sich wirklich um einen Kontoauszug?“) durchgeführt werden. Je nach Komplexität des Dokuments und Integrationsgrad der OCR-Lösung können Nachweisprüfungen unterstützt oder sogar vollständig automatisiert werden.

Fazit zu den Werkzeugen

Die vorgestellten Werkzeuge sind fachlich unabhängig von der Kreditart in den Prozessen gleichwertig einsetzbar – grundsätzlich ist die Anwendung dieser Werkzeuge auch in Themenfeldern wie Zahlungsverkehr oder Wertpapier möglich. Zusätzlich sind der regulatorische Rahmen sowie die technischen Voraussetzungen für den Einsatz gegeben. Die Marktreife beziehungsweise Conversion Rate eines Werkzeugs hängt allerdings durchaus von der Kreditart sowie den Hürden einer e2e-Prozessgestaltung ab.

Hürden der digitalen end-to-end Streckengestaltung

Bei der Bewertung der Hürden der digitalen end-to-end Streckengestaltung ist zwingend zwischen der Kunden- und der Banksicht zu unterscheiden. Auch wenn beide Gruppen mit dem unkomplizierten und schnellen Produktabschluss das gleiche Ziel verfolgen, sind die Hürden unterschiedlich zu bewerten.

Hürden aus Banksicht

Beim Privatkredit ist ein Onlineabschluss für die Banken inzwischen zwingend. Nicht zuletzt die Nähe zu “einfachen” Produkten (Auto, Technik, Möbel) und Plattformen erfordern eine digitale Lösung, welche aus Banksicht technisch stabil und unkompliziert erfolgen kann. Die Herausforderung beim Privatkredit ist die Kanalintegration, um die Ergebnisse zu maximieren. Das Realisieren von Cross Selling- und Upsale-Potentialen sowie das Nachfassen von ersten digitalen Abschlüssen sind die “hohe” Kunst der gelungenen Kanalintegration im Ratenkredit.

Auf Seiten der privaten Baufinanzierung gibt es viele Produktspezifika, die eine e2e-Digitalisierung erschweren. Bei einer Baufinanzierung sind exemplarisch die folgenden Komplexitätstreiber zu nennen: Produktparameter, Regulatorik und staatliche Förderung. Der regulatorische Rahmen von Baufinanzierungen hat sich über die Zeit verändert. Nicht zuletzt durch die WIKR (Wohnimmobilienkreditrichtlinie) gibt es diverse Anforderungen zu berücksichtigen. Die Frage, ob es sich in einer Antragsstrecke um eine klassische Beratungssituation oder eine beratungsfreie Strecke handelt, ist beispielsweise dezidiert zu bewerten.

Der Großteil der privaten Baufinanzierungen in Deutschland besteht aus mehr als einem Baustein. Sehr häufig werden Bausteine in Finanzierungen von Förderinstituten wie der Kreditanstalt für Wiederaufbau (KfW) oder der Landesförderanstalt Bayern übernommen. Hier werden bestimmte Finanzierungsparameter wie Energieeffizienz oder Nachhaltigkeit insgesamt über Erleichterungen wie Zinsvergünstigungen, tilgungsfreie Zeiten oder ähnliches begünstigt. Die notwendige Berechtigungsprüfung ist komplex und sollte beim aktuellen technologischen Reifegrad durch eine geschulte Fachkraft erfolgen.

Zusätzlich zeichnen sich viele Baufinanzierungen durch erklärungsbedürftige Produktparameter aus. Parameter wie die bereitstellungszinsfreie Zeit, eine mögliche Forward-Dauer, Sondertilgungsoptionen, eine Kombination verschiedener Finanzierungsbausteine oder auch der richtige und wertstiftende Einsatz von Eigenkapital oder Eigenmitteln machen die Baufinanzierung zu einem beratungsintensiven Produkt.

Unser Fazit aus Banksicht:

Je näher am “Standard” Kredit, desto eher ist eine Baufinanzierung online fallabschließend technisch und wirtschaftlich sinnvoll.

Die Beratung und den entstehenden Mehrwert bei der Unterstützung der Kunden, sollten die Banken im Sinne der Kundenorientierung auch nicht „so einfach“ aufgeben – die Baufinanzierung ist das letzte Kreditprodukt im Massenmarkt, in dem Beratung sinnvoll möglich ist!

Die finanzielle Tragweite einer Baufinanzierung steht in keiner Relation zum Volumen eines Ratenkredits. Volkswirtschaftlich entspricht dieser Unterschied dem Unterschied zwischen Konsum und Investition. das heißt aber auch, die Kunden werden überproportional viel investieren, um vermeintliche Risiken ihrer Investition abzusichern. Beratungs-, Informations- sowie Gesprächs- und Überlegungsbedarf beim Kunden sind sehr wahrscheinlich. In der Regel steigt dadurch die Anforderung an einen digitalen Prozess. Aber vor allen Dingen kann die persönliche Expertise eines Bankberaters – der „persönliche Vertrauensbonus“ – durch einen rein digitalen Prozess nicht ersetzt werden.

Ein einfaches Beispiel: Rund zwei Drittel der Baufinanzierungsabschlüsse sind „Erstabschlüsse“ von Kunden mehrheitlich ohne Kinder. Jeder Berater fragt nach Kindern und diskutiert die Prolongationsabschlüsse vor dem Hintergrund des Alters der Kunden – „Möchten Sie getilgt haben, bevor Sie 60 Jahre alt sind und können wir die Tilgung auch bei Familienzuwachs noch anpassen? …“ Diese Aspekte – und vor allem der offene Austausch – fehlen in den heutigen, eher linearen Online-Baufinanzierungsabschlüssen.

Der Bedarf einer persönlichen Betreuung der Baufinanzierung besteht in Relation zum Ratenkredit aber nicht nur aufgrund der „once in a lifetime“ Entscheidung, sondern auch aufgrund des Stellenwertes einer eigenen Immobilie. Mit einer Immobilie gehen die Wünsche nach Geborgenheit, Sicherheit etc. und auch nach Werterhalt für Generationen einher – sehr emotionale Aspekte. Je mehr emotionale Faktoren in die Investitions-entscheidung einfließen, umso eher ist (noch) ein Berater in der Lage darauf einzugehen. In der Beratung der Volksbanken und Sparkassen, die beim Baufinanzierungsgeschäft derzeit überproportional wachsen, stellt dies einen Teil deren Erfolgsrezeptes dar.

Dieser Beratungsbedarf steigt je komplexer die Rahmenbedingungen sind. Und der Kunde möchte die Komplexität bzw. die Risiken dahinter mittigieren. Es entstehen prozessuale Schleifen, die der Kunde beim Berater mehrfach durchlaufen kann bzw. Belange, auf die der Berater mehrfach unterschiedlich eingehen kann. Das kann ein auf Effizienz getrimmter Abschluss aus Kundensicht derzeit nicht bieten.

Die angebotenen Baufinanzierungsrechner sind aus Kundensicht deshalb oftmals (nur) ein Teil der Entscheidungsfindung und der Orientierung.

Einfache Prolongationen von Baufinanzierungen werden schon sehr bald auf Kunden-akzeptanz stoßen. Aber auch hier ist es von großem Vorteil, wenn die kanalübergreifende Beratung den Onlineprozess nah begleitet.

Unser Fazit zur Kundensicht:

Was beim Ratenkredit gang und gäbe ist, muss beim Baufinanzierungsabschluss durch intelligente Kombination von On- und Offline noch eine Dekade reifen.

Das Beste aus beiden Welten? – Omnikanal-Interaktion als Best Practice

Reine Online-Abschlüsse sind zum Teil vom Kunden nicht gewünscht und von Banken nicht priorisiert. Dementsprechend ist nach unseren Erfahrungen die Omnikanal-Interaktion unsere Lösungsalternative.

Sämtliche Inbound/ Outbound Vertriebsaktivitäten sollten – unabhängig von Produkt (Baufinanzierung, Ratenkredit, Wertpapiere etc.) und Vertriebskanal (Filiale, Online, Mobile etc.) – immer zentral über ein Customer-Relationship-Management System nachgehalten werden, um effektiven Omnikanal-Vertrieb zu ermöglichen.

Beispielsweise um den Kunden bedarfsgerecht oder anlassbezogen zu kontaktieren, um ihn zum Call-to-Action (möglichst online) zu animieren. Oder um dem Kunden gegenüber jederzeit & Vertriebskanal-unabhängig auskunftsfähig zu sein, welchen Bearbeitungsstand zum Beispiel sein beantragtes Produkt momentan hat.

Unseren Erfahrungen gemäß ist im Retail-Vertrieb ein umfassender CRM-Ansatz nur bedingt gegeben. Dadurch wird eine optimale Kanal-Interaktion erschwert.

Unabhängig von Produkt und Komplexität sollte jede (online) Antragsstrecke jedoch bereits im “Standard” omnikanalfähig sein und den Kunden im Antragsprozess unterstützen, um eine hohe Conversion Rate zu erzielen. Dies kann von einfachen Self Services (Terminvereinbarung, Rückrufwunsch) über Chat-/ voicebots bis hin zur Kollaboration mit speziell geschulten Kundenberatern/ Experten der jeweiligen Produkt-Community gehen – möglichst 24/ 7.

Neben einer medienbruchfreien Antragsstrecke im responsive Design können auch für die Baufinanzierung bestimmte Werkzeuge wie z.B. die Video-Legitimation, die Kontoprüfung oder der Dokumenten-Upload bis zu einem gewissen Komplexitätsgrad adaptiert und integriert werden, um die hierfür affine Kundengruppe während der Customer Journey zu begeistern.

Die betrachteten Werkzeuge können ihren Beitrag zu einem fallabschließenden Online-Abschluss leisten, sind aber gerade im Kanal-Mix effektiv und kundenorientiert zu integrieren.

Fazit: Ratenkredit schon auf der Strecke, Baufinanzierung noch in den Startblöcken

Ratenkredite über einen fallabschließenden digitalen Prozess sind der Standard. Bei der Maximierung der Resultate kann ein Kanalmix helfen.

Bis zu einem gewissen Komplexitätsgrad kann auch eine Baufinanzierung komplett online durchgeführt werden, sofern man digitale Funktionalitäten und Self Services smart kombiniert und dem Kunden in der Online-Antragsstrecke zur Verfügung stellt.

Beratungsintensivere Baufinanzierungen können bis zu einem bestimmten Punkt ebenfalls online durchgeführt werden. Für einen erfolgreichen Abschluss ist dann mehrheitlich entscheidend, dass man durch (qualifizierte) Self Services oder CRM-gestützte Interaktionen mit dem Kunden im Omnichannel-Kontakt bleibt.

Tipp: Sie möchten mehr zum Thema digitale Transformation? Dann erfahen Sie hier, wieso die starre Aufteilung zwischen Banken und Nicht-Banken weiter verschwinden wird oder erfahren Sie hier, wieso wir uns an der Schwelle zu neuen Geldformen befinden.