Der Payment-Markt ist aus Sicht der Fintechs einer der ältesten, und hat mit PayPal das vielleicht älteste Exemplar dieser Gattung hervorgebracht. Wahrscheinlich sind hier auch bereits die meisten Fintech-Unicorns wie Klarna, Stripe und Adyen unterwegs, um nur einige zu nennen. Und über nichts können Fintech-Nerds heißer debattieren als über das Schicksal von paydirekt, dem PayPal-Klon der Deutschen Kreditwirtschaft, und die bisher nicht stattgefundene Ankunft von Apple Pay in Deutschland.

Wenn man aus diesem Rauschen etwas über die Zukunft des Payments herausfinden möchte, müssen wir die tatsächlich disruptiven Kräfte herausfiltern und die Basiswellen analysieren, aus denen das Rauschen besteht. Die Physiker nennen diesen Prozess Fourier-Analyse.

Vier formative, miteinander verwobene Kräfte oder Trends verändern aktuell das Payment: Context- und Background Banking, Blockchain und Cryptocurrencies, PSD2 in Europa und das Internet of Things.

Context und Background Banking

Banking im Allgemeinen und Payment im Besonderen betten sich immer weiter und tiefer in die Lebens- und Geschäftsprozess-Kontexte von Menschen und Unternehmen ein. Mobile Payment ist die zurzeit prävalenteste Ausprägung dieses Trends. Aber die Entwicklung geht schon jetzt darüber hinaus: Payment löst sich von den Devices und wird zum Hintergrundprozess, zu dem man weder das Smartphone noch die Kreditkarte zücken muss. Der Amazon-Shop in Seattle, den man einfach mit seinen eingekauften Waren verlässt, oder die Hotels mit vollautomatisiertem Check-in und Check-out, inklusive „unsichtbarer“ Erfassung der im Restaurant eingenommenen Speisen, bilden hier die innovativen Use-Case-Speerspitzen.

Blockchain- und Cryptocurrencies

Cryptocurrencies, allen voran Bitcoin, bilden ein neues Zahlungsmittel, das nicht nur frei von staatlichem Einfluss ist. Sie machen aus dem Werttransfer, der bislang von der zentralen Institution Bank überwacht und beglaubigt wurde, auch einen dezentral verteilten Prozess, der Werte direkt zwischen Sender und Empfänger transferiert.

Smart Contracts auf der Blockchain gehen einen Schritt weiter und betten die Zahlung in den Vollzug eines Vertrags (oder abstrakter: in den Ablauf einer verteilt laufenden Software) ein. Dabei können Werte in Form von Cryptocoins mit einem eigenen Wert oder als Token, deren Wert an eine Fiat-Währung gekoppelt ist, übertragen werden.

Internet of Things – Thing-to-Thing-Payments

Das Internet of Things (IoT) bettet die Bezahlung in den automatisierten Ablauf von physischen Prozessen ein. Primär laufen Zahlungen hier direkt zwischen Dingen ab, etwa zwischen dem Smart Home und den Energielieferanten, zwischen Containern und ihren Transportern, zwischen Maschinen und ihren Bearbeitungsgegenständen. Der Zahlungsprozess wird nicht mehr auf der Basis von Rechnungen organisiert, sondern durch den direkten Austausch von Leistung und Geldwerten am Point of Performance.

PSD2 – Regulierte Offenheit

PSD2, vereinfacht gesehen als Recht von Dritten, Banking-Infrastruktur und -Daten über Schnittstellen zu nutzen, treibt als Innovations-Regulierung die Entwicklung intentional in Richtung Context Banking und Payment. Zahlungsauslösedienste können sich direkt an Konten koppeln und Transfers in Abhängigkeit von beliebigen Kontext-Triggern auslösen, ohne dass Kreditkarten bemüht oder Online-Banking-Accounts geöffnet werden müssen.

Um das Wirken dieser Trends weiter auseinander zu dividieren: Wir haben es mit einem übergreifenden Trend zu tun. Context Payments (innerhalb des globaleren Trends Context Banking), Blockchain und Cryptocurrencies, IoT und PSD2 sind technologische und regulative Trends, die den Context-Trend vorantreiben.

Die geschilderten Entwicklungen finden nicht irgendwann in der Zukunft statt, sondern passieren gerade jetzt: Use Cases der oben geschilderten Art diskutieren wir in unseren Fintech-Projekten ständig. Und die Frage, was sie für Banken bedeuten, stellt sich dringend. Finanzinstitute müssen entscheiden, in welcher Tiefe sie die „Payment Supply Chain“ beherrschen oder inwiefern sie „nur“ die regulierte Infrastruktur-Plattform für die Payments der Zukunft bereitstellen wollen.

Die Antwort auf diese Frage hängt auch davon ab, wie weit die Regulierung Prozesse banken- oder zumindest erlaubnispflichtig macht. Vor allem im Blockchain-Cryptocurrency-Kontext ist da noch einiges offen. Wo findet z.B. bei einem Smart Contract die Zahlung statt und wer benötigt eventuell eine Zahlungsdienstleister-Lizenz? Der Regulator kann die Banken durch eine strenge Regulierung schützen, indem er eine maximale Anzahl von Prozessschritten in die Obhut der Banken gibt. Zumindest in Europa geht die Regulierung mit der PSD2 jedoch eher in eine andere Richtung.

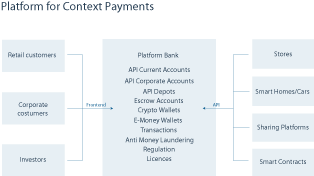

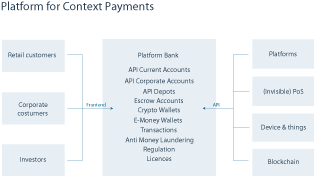

Kein Beispiel an Paydirekt

Mit paydirekt haben die deutschen Banken versucht, ein Stück der Payment Supply Chain, die sie an PayPal und andere Zahlungsdienstleister verloren haben, wieder zurückzugewinnen, was ihnen bisher nicht recht gelungen ist. Und auch wenn die vertikale Integration von Wertschöpfungsketten in vielen Fällen ein Erfolgsfaktor ist, bleibt fraglich, ob dieser Versuch an sich nicht schon der falsche Weg ist. Wahrscheinlich wäre es vielversprechender, „echte“ Banking-Plattformen zu bauen, die auf der einen Seite kontextuelle Payment-Frontends unterstützen, auf der anderen Seite Kunden vertrauensvolle Zugänge zu verschiedenen Zahlungsmethoden und -technologien bieten. Eine Kombination von Fiat-Konto und Cryptocurrencies-Wallet, die sich ans Smart Home, ans mobile Device, an den Car-Sharing-Anbieter oder an eine Blockchain anschließen lässt, wäre z.B. eine denkbare Variante. Übertragen auf den Corporate-Bereich müssten Banken dann die Infrastruktur für Machine-to-Machine-Payments bereitstellen.

Das bedeutet übrigens nicht, dass Banken zu „Dumb Pipes“ oder reinen Commodity-Anbietern werden müssen. Denn bei Zahlungsprozessen spielen Vertrauen und damit auch Markenkraft und Bekanntheit eine wesentliche Rolle. Im Gegenteil: Schaffen es die Banken, sich in diesem Sinne zu Plattformen zu wandeln, sollten sie eine vielleicht andere, aber ebenso starke Stellung behalten wie bisher. Letzte offene Frage ist dann allerdings, wie viele Banking-Plattformen die Welt überhaupt braucht…