Unternehmen in der Finanzbranche sehen sich mit den unterschiedlichsten Formen von Betrug konfrontiert: Ob Skimming, Phishing oder Identitätsdiebstahl, die Digitalisierung hat Betrügern eine Vielzahl neuer Möglichkeiten eröffnet. Das Erschleichen hoher Kredite durch eine gefälschte Gehaltsabrechnung ist zwar kein neues, aber heutzutage umso leichteres Ziel für Betrüger. Als unqualifizierte Dokumente lassen sie sich mit einem Online-Gehaltsrechner und einem Grafikprogramm ohne großen Aufwand manipulieren. Der Schaden, der bei Banken durch gefälschte Gehaltsabrechnungen entsteht, beläuft sich mittlerweile auf rund 400 Mio. € pro Jahr. Zum Glück können neue digitale Lösungen auch bei der Verhinderung dieser Straftaten einen wichtigen Beitrag leisten:

In Kooperation mit VeriTrust bietet CRIFBÜRGEL Kunden aus dem Banken- und Finanzsektor ab sofort ein digitales Verfahren zur Vermeidung von Betrug mit gefälschten Lohnabrechnungen an. Diese Lösung, welche Teil der Digital Onboarding Platform von CRIFBÜRGEL ist, soll eine Manipulation der relevanten Felder auf der Abrechnung faktisch unmöglich und durch Automatisierung den Kreditvergabeprozess sogar effizienter machen: „Durch das Verfahren der Verifizierung und Validierung werden die Schäden durch gefälschte Lohnabrechnungen nicht nur minimiert, sondern durch die Digitalisierung eines derzeit manuellen Prüfschritts beschleunigt sich auch der Kreditvergabeprozess auf Seiten der Kreditgeber“, erklärt CRIFBÜRGEL Geschäftsführer Christian Bock.

In Kooperation mit VeriTrust bietet CRIFBÜRGEL Kunden aus dem Banken- und Finanzsektor ab sofort ein digitales Verfahren zur Vermeidung von Betrug mit gefälschten Lohnabrechnungen an. Diese Lösung, welche Teil der Digital Onboarding Platform von CRIFBÜRGEL ist, soll eine Manipulation der relevanten Felder auf der Abrechnung faktisch unmöglich und durch Automatisierung den Kreditvergabeprozess sogar effizienter machen: „Durch das Verfahren der Verifizierung und Validierung werden die Schäden durch gefälschte Lohnabrechnungen nicht nur minimiert, sondern durch die Digitalisierung eines derzeit manuellen Prüfschritts beschleunigt sich auch der Kreditvergabeprozess auf Seiten der Kreditgeber“, erklärt CRIFBÜRGEL Geschäftsführer Christian Bock.

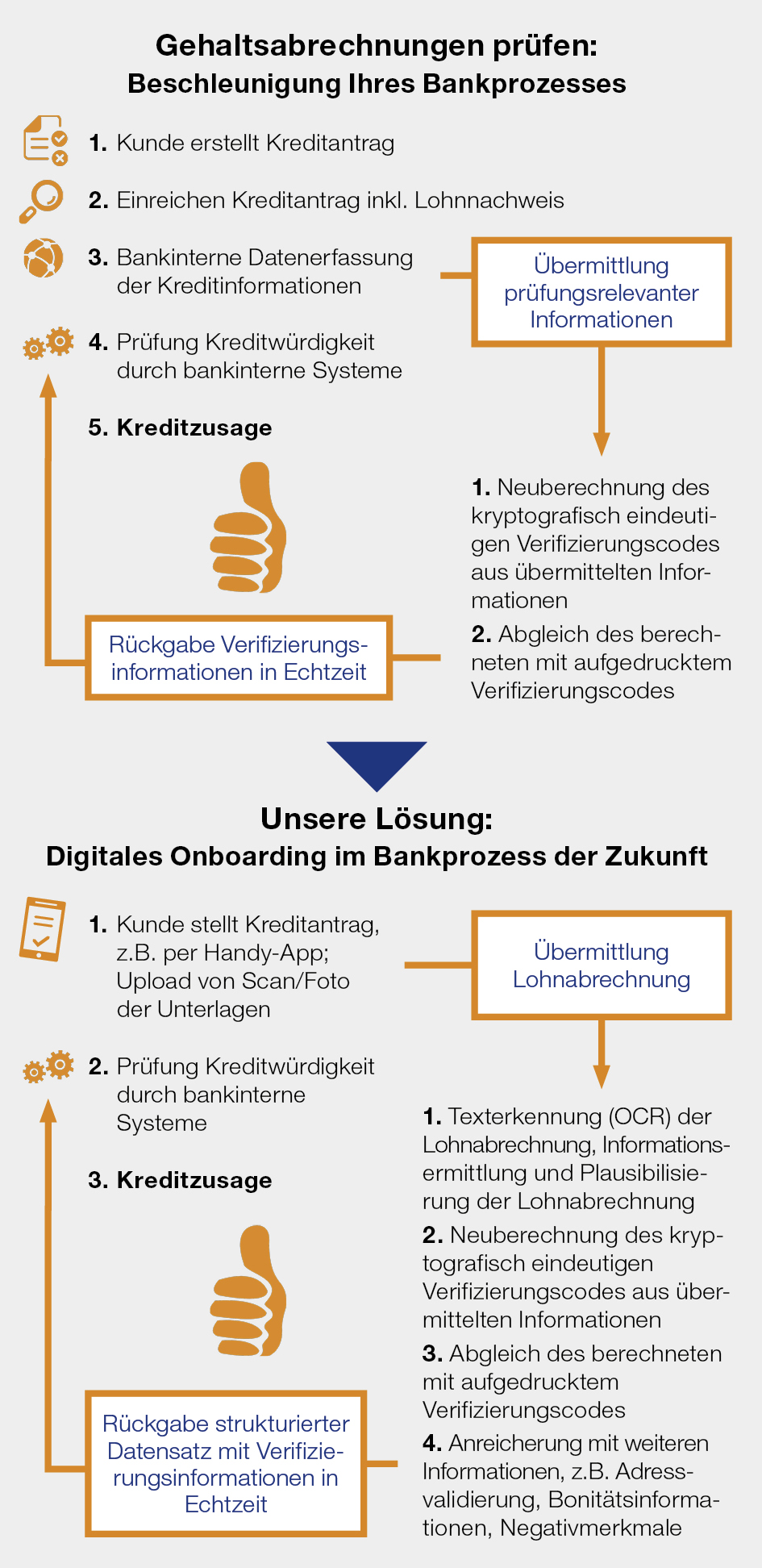

Wie diese neue digitale Lösung funktioniert, lässt sich am einfachsten anhand des Kreditantragsprozesses verdeutlichen (siehe Grafik). Der Kreditgeber – in diesem Fall die Bank – bekommt einen strukturierten Datensatz mit Verifizierungsinformation in Echtzeit zurück und kann dann nach der Prüfung durch bankinterne Systeme die Kreditzusage erteilen oder verweigern.